ネットショッピングの決済や毎日のお買い物、公共料金の支払いなど持っていると何かと便利なのがクレジットカードですが、皆さんは何枚持っていますか?

ポイントがたまりやすいカード、マイルがたまるカード、保険が充実したカードなど複数枚のカードを持つメリットもありますが、クレジットカードの作りすぎによるデメリットも考えなければいけません。

今回は、クレジットカードは何枚まで作れるかや、カードを作りすぎた場合のデメリットなどについてまとめました。

目次

クレジットカードは何枚まで作れる?

一般社団法人日本クレジット協会の「クレジットカード発行枚数調査結果」によると、クレジットカード保有者の平均保有枚数は1 人当たり 2.9 枚となっていて一人で複数枚のクレジットカードを持つ人も多い事が伺えます。

当サイトでも全国の男女1000人を対象に実施したアンケートでは、81.5%の方が2枚以上所持していました。

では実際のところ、クレジットカードは一人何枚まで持てるのでしょうか。その答えは「審査に通れば無制限に持てる」のです。

クレジットカードは何枚でも作れる

クレジットカード自体は一人あたりの枚数制限を設けておらず、審査に通れば何枚でも発行可能となります。

ただし、クレジットカードを申し込む際にお金を借りられる「キャッシング枠」を希望した場合は、借入総額が原則として年収の3分の1までに制限される「総量規制」の対象となるため、審査が厳しくなってきます。

このため、キャッシング枠を希望した場合と希望しない場合では持てるカードの枚数が変わってくる可能性もあるでしょう。

クレジットカードの申し込みは1ヶ月に3枚まで

クレジットカードの申し込みは1ヶ月に3枚までの申し込みをおすすめします。

明確な基準は決まっていませんが、3枚以上の申し込みの場合はカード発行会社は「貸し倒れのリスク」「カード利用頻度減少」が見込まれるため審査に通りづらくなります。

審査落ちのリスクを控えたい方は1ヶ月に2枚までの申し込みが安心です。

短期間に複数のカードを申し込むと「申し込みブラック」になる恐れ

クレジットカードを短期間に複数枚申し込むとカード審査に通りづらくなる「申し込みブラック」という状態になる場合もあります。

一度ブラックになるとしばらくの間はカードが作りづらくなるため要注意です。

申し込みブラックとは?

申し込みブラックとは、一か月ほどの短期間に複数枚(目安として3枚以上)のクレジットカードを申し込む事でブラックリスト入りの状態となる事を指します。

カード会社はカードの申し込みがあると「個人信用情報機関」という機関で申込者の信用情報を照会し、他社からの借り入れ状況や延滞の有無などを精査し、新たにカードを発行しても問題がないかをチェックします。

個人信用情報機関

・日本信用情報機構(JICC)

・全国銀行個人信用情報センター(JBA)

この時、同時期に複数のカードやキャッシングなどを申し込んでいると判明すればお金に困っている人とみられたり、キャンペーン目的で入会をするとみなされて審査落ちの対象となってしまいます。

クレジットカードの申し込みに関する情報は半年間保存され、一度申し込みブラックになると半年間はカードが作りづらい(作れない)状況が続くので注意が必要です。

審査落ちが続くなら6ヶ月の期間をあける

クレジットカードの申し込み審査に否決されてしまった場合は、他社カードに申し込んでも審査落ちするリスクが高くなります。

カードやローンの審査では信用情報機関を必ず確認しますので、カードを新規発行できないことが記録されていれば分かるのです。カードの申し込み情報の保有期間は半年となっていますので、再申し込みをする場合は6ヶ月間の猶予を設けて再チャレンジするのが良いでしょう。

クレジットカードを作りすぎるデメリット

クレジットカードの作りすぎには以下のデメリットがあります。

- 維持費がかかる

- ポイントがたまりにくい

- 利用可能枠の増枠が難しくなる

- 暗証番号や口座を管理しきれず不正利用のリスクが増す

維持費がかかる

クレジットカードを作りすぎるデメリットとして挙げられるのがカードの年会費です。

最近では年会費無料のカードも増えてきましたが、カードによって初年度は無料でも翌年度以降は年会費が発生するものもあります。

こうしたカードは使わなくても持っているだけで年会費がかかってしまうため、年会費分の恩恵が受けられなければカードの解約を検討した方が良いでしょう。

ポイントがたまりにくい

複数枚のクレジットカードを使い分けていると、カード利用でたまるポイントが分散してしまいたまりにくいという側面があります。

ポイントを効率的に貯めるには、ポイント還元率が高いカード1枚に集約するのがおすすめです。

利用可能枠の増枠が難しくなる

クレジットカードの利用可能枠(限度額)は、申込者個々の支払い能力に応じてカード会社が決めるものです。

このため、複数枚のカードを持っていると1枚目に比べて2枚目や3枚目のカードの利用可能枠は減ってしまう傾向があります。

複数枚のカードを持っている場合は利用可能枠の増枠申請も通りづらくなるので、限度額の高いカードを持ちたい場合はカードの枚数にも注意しなければいけません。

暗証番号や口座を管理しきれず不正利用のリスクが増す

何枚もクレジットカードを持っていると暗証番号や銀行口座の管理も難しくなります。

特に暗証番号の使い回しはセキュリティの面から危険だとされていますが、カードごとに設定していると忘れてしまう事もあるでしょう。

銀行口座もカードごとに使い分けている場合は残高の確認や口座管理の問題も出てきます。

暗証番号や銀行口座を把握しきれなくなると不正利用に遭っても気付かない恐れがあるため、クレジットカードの作りすぎはリスクを伴うのです。

クレジットカードはメインカードとサブカードの2枚持ちがおすすめ

作りすぎを防ぎ、維持費をかけずにお得に使うためのおすすめは「2枚持ち」がおすすめです。

高額な買い物をして限度額いっぱいに使ってしまった時や、破損や磁気不良などによりカードが使えなくなった場合でも、カードを2枚持っていればもう一枚のカードで支払いができるためすぐに困る事はありません。

国際ブランドを1枚目はVisa、2枚目はJCBというように分けておけば使える加盟店の数も増えて国内外で便利に使う事ができ、国際ブランドごとの特典も受けられます。

カードによっては特定のお店を利用すると割引があったり、ポイント還元率がアップするものもあるので、普段よく利用するお店に合わせて選ぶのも良いでしょう。

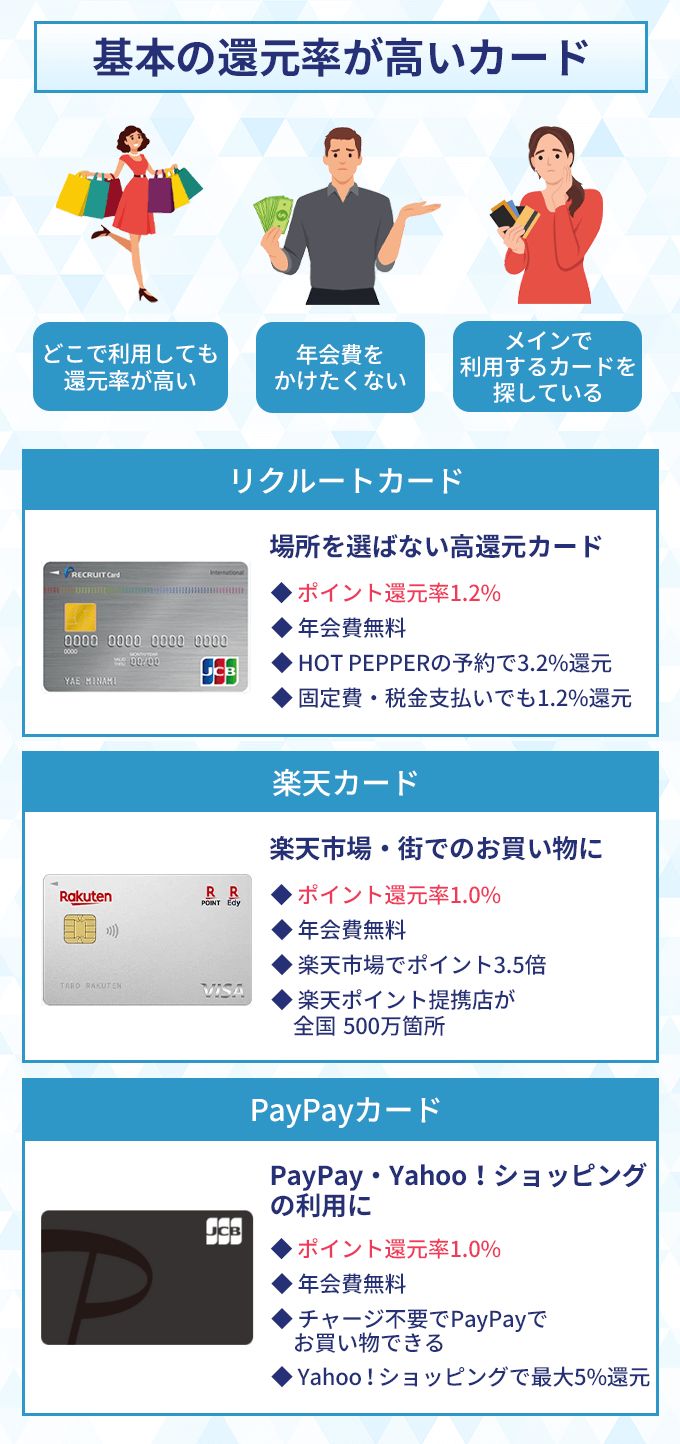

メインカードにおすすめのクレジットカード

カードを作りすぎてしまった方や、これからカードを増やそうと考えている方に向けてクレジットカードを紹介していきます。

ポイント還元率や年会費、付帯保険などの面で人気が高く、利用者も多いカードをおすすめします。カードを絞りたい方は「ポイント高還率の高いクレジットカード」や「究極の1枚」でも紹介しています。

リクルートカード

リクルートカード

カードの特徴

通常ポイント還元率が1.2%と他社のクレジットカードと比較しても高還元率。ホットペッパーなど、各種リクルートの運営するサービスでお得なクレジットカード

| 発行会社 | リクルートホールディングス | ポイント還元率 | 1.2% |

|---|---|---|---|

| 年会費 | 無料 | 付帯保険 | 最高2,000万円(利用付帯) |

| 電子マネー | 楽天Edy、SMART ICOCA、モバイルSuica | ポイント | リクルートポイント |

- ポイント還元率1.2%

- 旅行傷害保険が自動付帯

- ホットペッパー系の予約利用で3.2%還元

- 利用金額が少ないとあまり得しない

- リクルートカードのサイトで利用明細が確認できない

リクルートカードは、一度にたまるポイントが多く、驚異の高還元率(1.2%)が魅力のクレジットカードです。

リクルートグループで利用するとさらに最大4.2%のポイントが獲得できるので、じゃらん、ホットペッパーを使い外食や美容院の予約をしている方におすすめのカードと言えます。

たまったポイントはPontaポイントやdポイントに交換できるので、じゃらんnetやホットペッパービューティーなどでも使えるため、無理なく利用でき、貯められるのもメリット。

食品や日用品の買い物なら「ポンパレモール」もおすすめです。全品3%以上還元、なかには20%還元の商品もありますので、ほかのポイントと併せると一度にたまるポイントがグンとアップします。

年会費無料のカードとしては基本還元率が最も高いクレジットカードなので、公共料金の支払いから固定費の支払いまで多くの利用範囲をカバーできるメインカードにふさわしいクレジットカードとなっています。

楽天カード

楽天カード

カードの特徴

通常ポイント還元率も1.0%と高く、楽天市場や楽天トラベルなど楽天関連サービスで更に還元率がアップするのが特徴。11年連続顧客満足度調査No.1に輝いた人気と実力を併せ持つカード。

- 基本の還元率1.0%

- お買い物マラソンとSPUでポイント最大45倍

- 楽天市場で3%還元

- ETCカードは年会費がかかる

- キャンペーンポイントが多い

楽天カードは日本で最も利用者の多い人気のクレジットカードです。

年会費永年無料で通常ポイント還元率が1.0%の高還元率、楽天関係のサービスでポイントが2倍から3倍にアップするのが特徴で、楽天市場をよく利用する方にもおすすめです。

全国550万店舗が楽天ポイント利用加盟店となっていますので、街でのお買い物やカード利用で、知らないうちに多くのポイントを獲得していることもあります。

最高2,000万円補償の海外旅行保険も利用付帯となり、紛失・盗難補償も付いていて万が一の際も安心です。

提携店の利用でなくても1.0%の還元率となっていますのが、公共料金の支払いは還元率が下がってしまうので利用用途を考えつつ使っていくのが良いでしょう。

年会費は無料なので楽天ユーザーなら発行しておくべきカードです。

PayPayカード

PayPayカード

カードの特徴

Yahoo!のネット通販で還元率が3.0%にアップするカード。申し込み&審査で最短5分で使える。PayPay(残高)チャージ可能

- PayPayアプリの残高チャージできる唯一のクレカ

- PayPayステップ条件達成で基本の還元率1.5%

- 他社決済アプリへのチャージも1.0%還元

- 旅行保険無し

- PayPayユーザーに有利

PayPayカードは、PayPayやYahoo!ショッピングなどで特にお得になるクレジットカードです。

PayPayチャージ不要で買い物ができる特徴があり、スマホ決済はPayPay寄りになっている方は必須のカードです。

PayPayとPayPayカードの前月分の利用状況に応じてカードの還元率が1.5%に上がる特典(PayPayステップ)があるため、PayPayとカードの利用回数が多い方であれば還元率の底上げが可能。

ただ、普段PayPayを使わない方や系列店を利用しない方には不向きなカードです。

PayPayは利用できる店舗が多く、PayPayだけは支払い可能としている店舗も多く存在します。2025年にはPayPayで利用できるカードはPayPayカードのみに制限されますのでPayPay利用者は必要なカードとなります。

ポイント還元率も1%と比較的高めで、年会費も無料なのでメインカードを探している方は検討してみても良いでしょう。

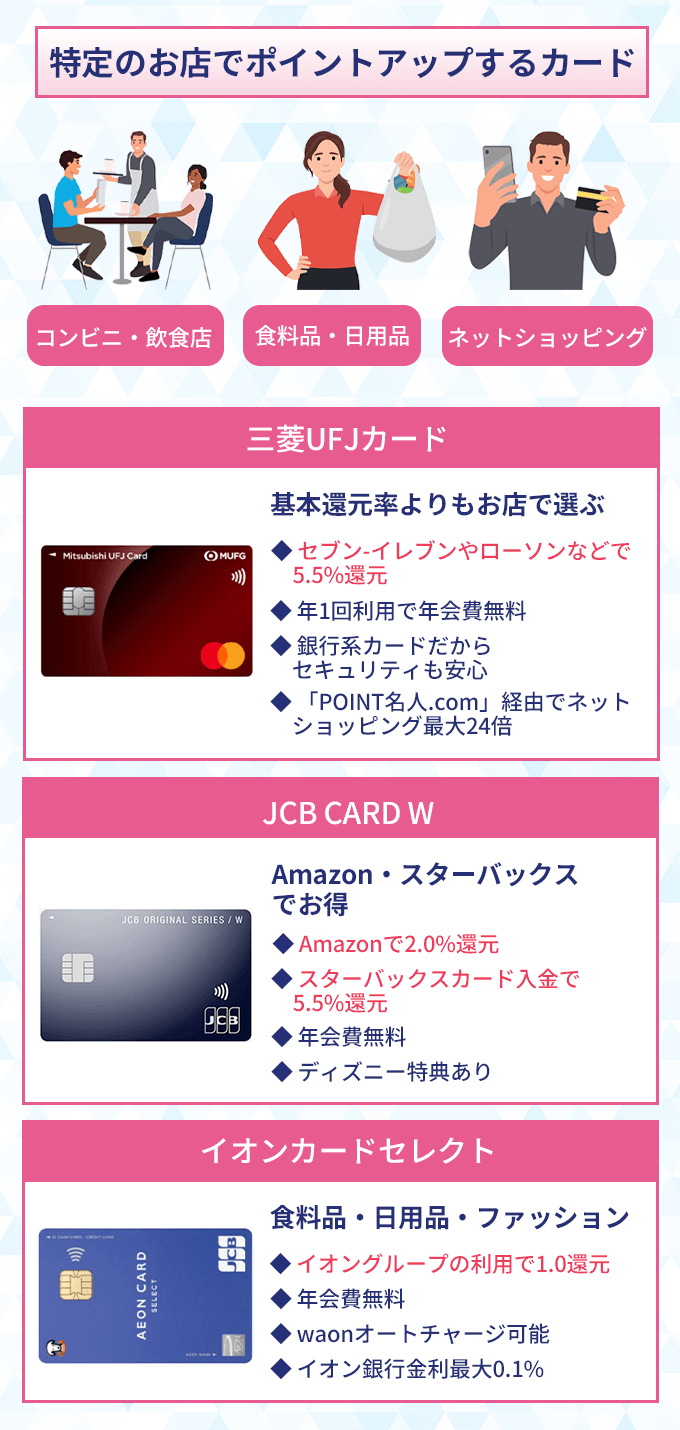

サブカードにおすすめのクレジットカード

サブカードは大きな支払いではなく、特定のお店で高還元なカードを利用していくと多くのポイント付与やサービスを受けることが出来ます。

メインカードでは補えないクレジットカードを選択すると良いでしょう。詳しくは「サブカードにおすすめのクレジットカード」や「年会費無料のクレジットカード」でも紹介しています。

三菱UFJカード

三菱UFJカード

カードの特徴

三菱UFJニコス株式会社が発行する年会費すべての国際ブランドが選択可能なカード。安定した収入のある人であれば18歳以上から申し込み可能

| 発行会社 | 三菱UFJニコス | ポイント還元率 | 0.5% |

|---|---|---|---|

| 年会費 | 1,375円(初年度無料) 年1回利用で無料 |

付帯保険 | 海外・国内旅行傷害保険が最高2,000万円 ショッピング保険100万円 |

| 電子マネー | Applepay | ポイント | グローバルポイント |

- 銀行系クレジットカード

- 対象のコンビニ、飲食店で5.5%還元

- ナンバーレスカード

- 利用が無いと年会費がかかる

- 基本の還元率は0.5%

三菱UFJカードは、スタンダードな銀行系クレジットカードです。

初年度のみ年会費無料、対象のコンビニ利用で最大10.5%相当ポイント還元・最短翌営業日発行といった特徴があるため、コンビニなどを利用する方のサブカードに適しています。

基本のポイント還元率は0.5%ですがセブン-イレブン、ローソン、松屋、コカ・コーラ自販機など対象店での利用は5.5%還元となります。「楽Pay」の登録をするだけで10.5%還元まで跳ね上がりますので対象店舗利用者は登録だけでもしておいた方がいいでしょう。

タッチ決済、QUICPayの利用で多くのポイントが獲得できますので、コンビニを毎日利用する方はお得になります。

たまったポイントの使い方は、MUFGカードアプリを使ってすぐに交換可能できます。デジタルギフトやAmazonギフトカードに使えるだけでなく、ポイント移行・ポイント運用・キャッシュバックもできますので、1枚持っておくと非常に便利でしょう。

三菱UFJニコスの銀行系カードのため、セキュリティ対策や保証も充実しています。

JCB CARD W

JCB CARD W(ジェーシービーカードダブル)

カードの特徴

国内唯一の国際ブランドであるジェーシービーが発行する、ポイント高還元率が魅力の39歳以下・WEB入会限定の年会費無料カード

- 基本還元率1.0%

- 固定費の支払いも1.0%還元

- Amazon、セブン-イレブンで2.0%還元

- スターバックスカードチャージで5.5%還元

- 40歳以上は申込不可

- スターメンバーズは対象外

JCB CARD Wは、JCBが発行している39歳未満を対象に年会費永年無料で作れるクレジットカード。

JCBの発行するカードは基本0.5%還元ですが、JCB CARD Wのみポイントが2倍(1.0%)となっているのでJCBでカードを探している方はお得なカードです。

スターバックス、Amazon、セブン-イレブンで還元率が上がるのが特徴で、とくにAmazonとスターバックス利用者に人気の高いクレジットカードです。

たまったポイントはAmazonパートナーポイントプログラムやキャッシュバック、スターバックスカードのチャージなど、幅広いシーンで使うことができるので、おトクでです。

万が一不審なカード利用があると、24時間365日体制でサポート&本確認サービスやカードの紛失・盗難にも対応しています。

イオンカードセレクト

イオンカードセレクト

カードの特徴

イオンで還元率が2倍になり、毎月20日と30日はイオンのショッピングが5%割引となるお得なカード。キャッシュカード機能付きで全国に約55,000台あるATMが手数料無料になる特典も。

- イオン銀行の金利最大0.1%

- WAONチャージでポイント還元

- 20日と30日はイオンのショッピングが5%割引

- 旅行傷害保険は付帯していない

- 通常のポイント還元率は0.5%

イオンカードセレクトは、WAON一体型のクレジットカードです。

キャッシュカード+WAON+電子マネーの3つの機能が1つになっており、全国のイオングループで利用できるほか、楽天やYahoo!ショッピングでも利用ごとにポイントが付与されます。そのため、普段イオングループの店舗を利用しない方でも、お得にポイントが貯められます。

毎月20日・30日は「お客様感謝デー」で、買い物代金が5%オフになり、「G.G.感謝デー」や「毎月5のつく日はWAONPOINT2倍」など、ポイントや割引をうけられるサービスが豊富です。

銀行開設がないイオンカードと比較すると、イオンカードセレクトはWAONへのチャージでもポイントが0.5%付くのでWAONPOINTが貯めやすくなっています。

ポイントを多く貯めたい方はイオン銀行からWAONへのオートチャージ設定をしておけばチャージと支払い時で1.0%還元を実現可能としていますので基本の決済はWAONを利用していくのが良いでしょう。

クレジットカードは作りすぎずに3枚程度でOK

クレジットカードは複数枚持っていれば、それぞれの特典を受けることが出来ますが、管理や使い分けが大変になるデメリットがあります。

メインカードを1枚、サブカードは2~3枚程度としておくとポイント複数に分かれて管理しにくくなることも防げますし、特典も多く受け取れます。

自身がよく利用するお店で特典を受け取れるカードを発行するのが良いでしょう。

発行率の高い人気クレジットカード

- リクルートカード:基本還元率1.2%、ホットペッパー系で3.2%還元

- 楽天カード:楽天市場でポイント3倍、楽天ポイント加盟店550万店舗

- PayPayカード:PayPayとYahoo!でお得

- 三菱UFJカード:コンビニなどで5.5%還元、最高10.0%還元、安心の銀行系カード

- JCB CARD W:セブン-イレブン、Amazonで2.0%還元

- イオンカードセレクト:イオングループで還元率2倍、お客様感謝デー5%オフ

▼関連記事

-

-

究極の1枚におすすめのクレジットカード比較!1枚持ちのメリット・デメリット

「複数枚のクレジットカードを持つのは面倒」と考える方に向けて、究極の1枚に相応しいスペックの高い一般ランクのクレカを紹介していきます。 もちろん、どんなに魅力的なクレジットカードでも良し悪しはあります ...

-

-

ポイント還元率の高いおすすめクレジットカード比較!特約店還元率も紹介

現在日本で発行されているクレジットカードの還元率は、0.5%が標準的で1.0%以上になれば高還元率といわれています。これからクレジットカードを作ろうと考えている方はポイントやキャッシュバックの高いもの ...

-

-

サブカードにおすすめのクレジットカード!複数持ちのメリット・デメリットも

日本のクレジットカード保有率は2.8枚と言われており1人で何枚も所有するのが当たり前となってきました。 2枚目のサブカードを選ぶ基準は1枚目を補い、ショッピングや利用するお店でポイントがたくさんたまる ...

-

-

年会費無料のおすすめクレジットカード比較!実質無料も紹介

年会費無料のクレジットカードでも、ポイント還元率が高いカードや優待特典が付いたカードは多く存在します。 維持費がかからず、お得にカードを利用できるのは年会費無料クレジットカードの魅力です。 そこで今回 ...