三井住友カードの一般カードからランクを上げてゴールドにしようか考えている方も多いでしょう。

年間で100万円利用することによって、翌年からずっと年会費が無料になることでも有名です。「100万円修行」などとも言われており、ゴールドカードなのに年会費が無料になるクレジットカードは他にはありません。

一般カード所持者がインビテーション(ゴールドへの招待状)をもらって移行するわけでもなく、通常申し込みも可能なので気になっている方は申し込んでみましょう。

本記事ではこれから三井住友カード ゴールド(NL)を作ろうと考えている方に向けて審査方法やポイント還元の仕組みなどを解説していきます。

- 年間100万円利用で年会費がずっと無料になる

- コンビニ・飲食店の還元率が高い

- 国内旅行傷害保険も付く

- SBI証券のクレカ積立の還元率1.0%

- 特約店以外の還元率は0.5%

- 他社ゴールドカードと比較すると割引やトラベル優待は少ない

目次

三井住友カード ゴールド(NL)の基本情報

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

| 本社所在地 | 東京都港区海岸1-2-20 汐留ビルディング |

|---|---|

| ETCカード年会費 | 550円(税込)年1回の利用で無料 |

| 家族カード年会費 | 無料 |

| ポイント有効期限 | 3年間 |

| マイル還元率 | ANAマイル交換:100ポイント→300マイル、移行手数料: 無料 JALマイル交換:なし |

| 最短発行期間 | 最短発行期間:※最短10秒 ※即時発行できない場合があります。 |

| 限度額・利用可能枠 | ショッピング:~200万円 キャッシング:利用者の希望をもとに総利用額の範囲内で設定 |

| 利率 | ショッピング リボ払い:実質年率15.0% キャッシング:実質年率15.0% |

| 締め日・引落日 | 15日締め翌月10日払い、月末締め翌月26日払い 支払方法: 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 支払日 | 支払方法: 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

年間100万円利用で翌年以降年会費無料

三井住友カード ゴールド(NL)の年会費は通常5,500円(税込)となっており、年間100万円のご利用で翌年以降の年会費永年無料としています。

無料の条件はカード加入月の11ヵ月後末までに100万円利用で翌年以降の年会費を永年無料としています。年会費を無料にしたい方はカード発行初年度の11か月間で大きな買い物をまとめてしておくと良いでしょう。

月9万円利用する人におすすめ!

三井住友カード ゴールド(NL)の年会費は5,500円(税込)かかりますが、年間100万円の利用があれば翌年以降の年会費が永年無料になります。

つまり、ひと月に9万円程度の決済がある人なら年会費無料でゴールドカードが持てることになります。

月に9万円の決済があれば、年間で約108万円の利用額。特典の対象となる年間100万円の利用額を超えるため、翌年以降の年会費が無料になります。

さらに、ポイントプログラムでは1,000円の利用ごとに1ポイントが付与。通常のポイント還元率は0.5%ですが、年間利用金額に応じてボーナスポイントが付与されるため、さらにお得にポイントを貯めることができます。

SBI証券のクレカ積立にもおすすめ

三井住友カード ゴールド(NL)は、SBI証券のクレジットカード積立プログラムにもおすすめです。

このプログラムは、SBI証券口座にカードを登録すれば定期的にカードの利用額が口座から自動引き落としされる仕組み。使った分だけ積立投資に回すことができます。

積み立て投資に回す金額を増やしたいなら、ポイント還元率が高く、年会費が無料になる条件があるカードがぴったり。

三井住友カード ゴールド(NL)ポイントプログラムで貯まったポイントも投資に役立てることができるため、さらなる利益を生むことが期待できます。

SBI証券のクレカ積立は、将来の資産形成や貯蓄の一環としても注目されている方法です。三井住友カード ゴールド(NL)を利用することで、積立投資をさらに効率化し、将来の安定した資産形成につなげることができます。

▼関連記事

-

-

三井住友以外も紹介!SBI証券のクレカ積立におすすめなクレジットカード

近年では、低金利時代にて銀行へ貯蓄していても、原資から増えることはないといってよいほどです。そのためか、政府もNISAなどの投資を推奨しており、非課税枠の拡充などメリットが多くなってきています。 SB ...

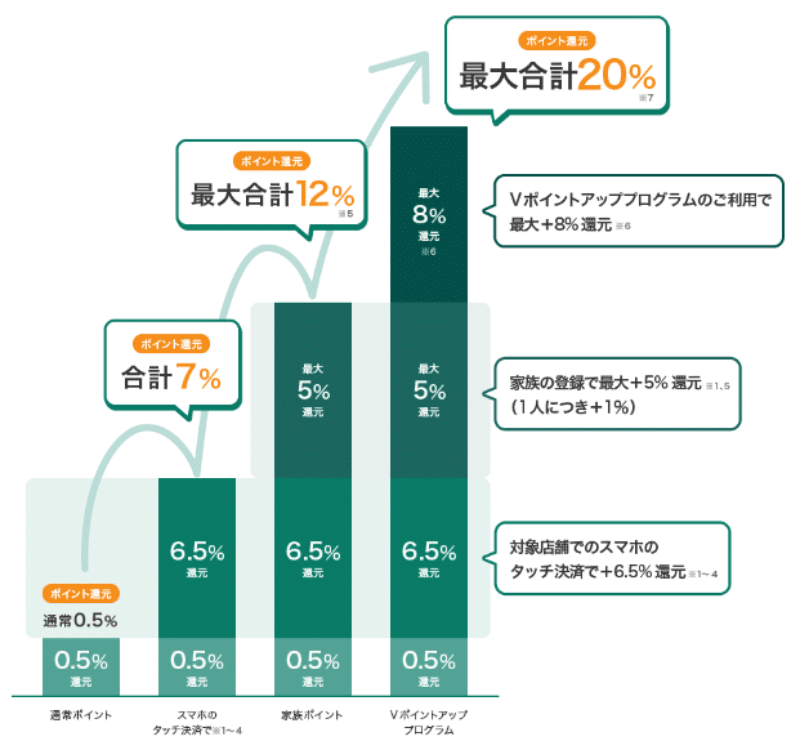

三井住友カード ゴールド(NL)のポイント還元

三井住友カード ゴールド(NL)のポイントサービスについて詳しくみていきましょう。

通常ポイント還元率は0.5%

三井住友カード ゴールド(NL)を利用すると、200円(税込)につき1ポイント(Vポイント)がたまります。貯めたポイントは1ポイント=1円相当で商品と交換できるため、基本的なポイント還元率は0.5%です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ポイント有効期限は3年

三井住友カード ゴールド(NL)を利用して貯めたポイントの有効期限は3年間で、一般カードの場合の有効期限2年間よりも1年長くなります。

ポイントを使い忘れるリスクが減ってありがたいですね。

ポイントアップモールでポイント還元アップ

ネットショッピングの際に三井住友カードが運営するポイントアップモールを経由すると、ポイントが数倍多くたまります。

ポイントアップモールでは、楽天市場やYahooショッピングなど、主要な通販サイトはほとんど利用できるため、ネットショップをよく利用する方は非常にお得です。

ポイントアップモールにアクセスした後にいつも通りネットショップで買い物をするだけで簡単にポイントがお得にたまるので、ぜひ利用してみてください。

「ココイコ!」でポイントアップまたはキャッシュバック

三井住友カードが提供するココイコ!というサービスは、事前にエントリーした街の対象店舗でカードを利用すると、ポイント獲得率アップやキャッシュバックなどの特典が受けられるものです。

スマホからエントリーするだけで簡単にポイントが通常より多く獲得できたり、キャッシュバックを受けられるため非常にお得です。

主なポイント交換商品

三井住友カード ゴールド(NL)を使って貯めたポイントは、以下のような商品と交換することができます。

ポイント還元率が0.5%以上の商品が損をせずに交換できるものなのでおすすめです。

| 商品名 | 必要ポイント数 | ポイント還元率 |

|---|---|---|

| WAONPOINT 400ポイント |

500ポイント | 0.45% |

| 楽天ポイント 400ポイント |

500ポイント | 0.45% |

| Pontaポイント 400ポイント |

500ポイント | 0.45% |

| VJAギフトカード 5,000円分 |

5,500ポイント | 0.45% |

| nanacoポイント 400ポイント |

500ポイント | 0.45% |

家族ポイント

家族ポイントとは、対象カードを持つ2親等以内の家族を1人登録するごとに、コンビニや飲食店での利用金額に応じてポイント還元されるサービスです。登録する家族は対象カードの本会員である必要があります。

1人登録ごとに+1%のポイントが加算され、最大で+5%のポイント還元が可能。登録完了後は家族同士でポイントを分け合うことも出来ます。

対象店舗は日本全国の一部店舗で、スマホのVisaまたはMastercardタッチ決済を利用すると最大12%の還元率が得られます。

お手続きは簡単で、登録したい家族に招待用URLを送信し、承諾してもらえば完了。登録完了した月の1日以降の利用分からポイント特典が適用されます。

対象カード一覧

Oliveフレキシブルペイ ゴールド(クレジットモードのみ)※1

Oliveフレキシブルペイ プラチナプリファード(クレジットモードのみ)※1

三井住友カード プラチナプリファード VISA

三井住友カード プラチナ VISA/ Mastercard

三井住友カード プラチナ PA-TYPE VISA/ Mastercard

三井住友カード ゴールド VISA/ Mastercard

三井住友カード ゴールド PA-TYPE VISA/ Mastercard

三井住友カード ゴールド VISA/ Mastercard(NL)

三井住友カード プライムゴールドVISA/ Mastercard

三井住友カード エグゼクティブ VISA/ Mastercard

三井住友カード VISA/ Mastercard(NL)

三井住友カード VISA/ Mastercard(CL)

プロミスVisaカード

三井住友カード VISA/ Mastercard

三井住友カード A VISA/ Mastercard

三井住友カード アミティエ VISA/ Mastercard

三井住友カード ゴールドVISA(SMBC)/三井住友カードプライムゴールドVISA(SMBC)/三井住友カードVISA(SMBC)

旧 三井住友VISA SMBC CARD

三井住友カード デビュープラス VISA

エブリプラス(VISA)

三井住友カード RevoStyle

三井住友カード Tile

三井住友ビジネスプラチナカード for Owners(VISA/ Mastercard)

三井住友ビジネスゴールドカード for Owners(VISA/ Mastercard)

三井住友ビジネスカード for Owners(VISA/ Mastercard)

三井住友ヤングゴールドカード(VISA/ Mastercard)

三井住友銀行キャッシュカード一体型カード

※1 Oliveフレキシブルペイは、クレジットモードでのご利用のみ対象です。

Vポイントアッププログラム

Vポイントアッププログラムを利用すれば、対象のコンビニ・飲食店で最大+7%のポイント還元が受けられます。通常ポイントに加えての還元となるため、ポイントがたまりやすくなるプログラムです。

対象のコンビニ・飲食店でのスマホのタッチ決済で+6.5%ポイント、家族5人登録すれば最大+5%。Oliveアカウント限定のVポイントアッププログラムが加われば、最大20%のポイント還元となります。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| アプリログイン | +1% | Oliveアカウント限定 三井住友銀行アプリもしくはVpassアプリへ 月に1回以上ログイン |

| 選べる特典 | +1% | Oliveアカウント限定選べる特典で 「Vポイントアッププログラム+1%」を選択 |

| SBI証券 | 最大+2% | SBI証券口座を保有 SBI証券Vポイントサービス登録 対象の取引を実施 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」加入 Vitality健康プログラムを実施 Vitalityステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | Oliveアカウント限定 三井住友銀行で外貨の取引を実施 |

| 住宅ローン | +1% | Oliveアカウント限定 三井住友銀行で住宅ローンの契約 |

| SMBCモビット | 最大+1% | SMBCモビットの返済口座に Oliveアカウント契約口座を登録、利用 |

Oliveアカウント限定のサービスを利用するには、「Oliveフレキシブルペイ」を発行する必要があります。

三井住友カード ゴールド(NL)との併用も可能なので、最大限の還元を受けたい人は検討してみてはいかがでしょうか。

▼関連記事

スマホのタッチ決済で※7%還元

ここ数年で急速に普及した電子マネーですが、三井住友カード ゴールド(NL)は「三井住友カードiD」の発行にも対応しています。

これは「iD」マークが付いているコンビニなどのお店や自動販売機にカードをかざすだけでお買い物ができるキャッシュレスの便利な機能です。

iDで利用した代金はクレジットカードの利用分とまとめて請求されるので、支出の管理も楽々。しかも少額決済でもポイントがたまるので、今まで以上にポイントを貯めやすくなります。万が一、紛失や盗難に遭って不正利用されてしまっても、クレジットカードと同じく保障があるので安心です。

対象店舗でスマホのApple Pay、Google Payのタッチ決済を利用して200円(税込)以上のお買い物をした場合、多くのキャッシュバックを受けることが出来ます。

加算分のポイントの内訳は「通常のポイント分(0.5%)」+「ボーナスポイント(6.5%)」ポイントが還元されます。合わせると※7%となるわけです。

対象店舗

- セブン-イレブン

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

上記以外にも17店舗以上あります。

タッチ決済によるポイント還元率

| iD | +2%還元 |

|---|---|

| Apple Pay Google Pay(iD) |

+2%還元 |

| Apple Pay Google Pay (Visaのタッチ決済) |

+6.5%還元 |

| Apple Pay (Mastercard®コンタクトレス) |

+6.5%還元 |

| Visaのタッチ決済 Mastercard®コンタクトレス ※カード現物をタッチする場合 |

+4.5%還元 |

上記の通りで決済方法はスマートフォンのApplepay・Googlepayかカードタッチでの決済がおすすめです。

例として、サイゼリヤの支払いで「Visaのタッチ決済」で1,400円支払った場合はキャッシュバックで98ポイントが返ってきます。

0.5%分「7ポイント」+6.5%分「91ポイント」=70ポイント

対象店舗の利用が多い方は他社のカードを使うより三井住友カード ゴールド(NL)が良いでしょう。

タップで表示 ※最短10秒 ※最大7%還元補足

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友WAONを利用すればイオンでのお買物がお得

三井住友カード ゴールド(NL)は、iDの他、Apple Pay、WAON、PiTaPa、Visa payWaveと各種電子マネーのカード発行にも対応しています。

その中でも「三井住友カードWAON」はイオングループのお店でよくお買い物をされるという方におすすめのお得な電子マネーです。 300円の発行手数料はかかりますが、あっという間に元を取れるでしょう。

WAONPOINTがたまる

WAONで決済を行う上での最大の魅力は、WAONPOINTがたまるという点でしょう。消費税等を含むお買い物200円(税込)ごとに、1円相当のWAONPOINTがたまります。

更に毎月5日と15日、25日に実施されている「イオンお客さまわくわくデー」の日にWAONでお買い物をするとWAONPOINTが2倍となり、よりお得にWAONPOINTを貯める事ができます。たまったWAONPOINTは、WAON(電子マネー)に交換してお買い物に使う事ができます。

イオンお客さま感謝デーは5%OFF

毎月20日と30日に実施されている「イオンお客さま感謝デー」のお買い物にも三井住友WAONが断然お得です。

WAONで支払いをすると5%オフとなるため、まとめ買いにも便利です。

オートチャージ可能

三井住友WAONなら、面倒なチャージの手間がかからないオートチャージに対応しています。

WAONでのお買い物の際にWAONの残高が設定金額を下回ると自動的にチャージされるので、残高がなくなってしまいレジの前で慌てるという事もありません。

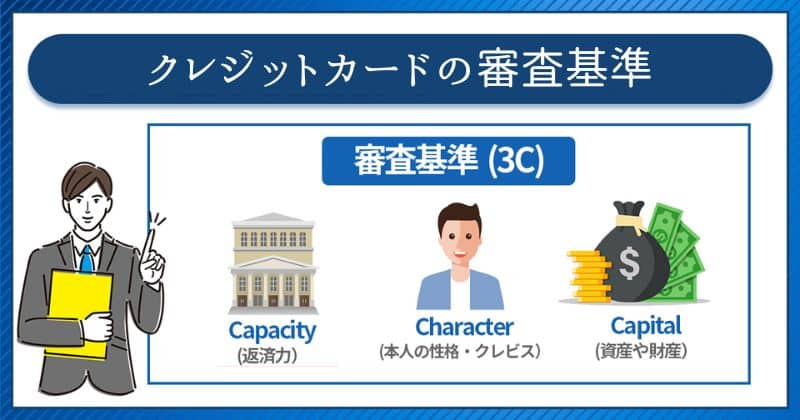

三井住友カード ゴールド(NL)の審査

三井住友カード ゴールド(NL)の審査について詳しく説明していきます。

申し込み資格について

三井住友カード ゴールド(NL)の申し込み資格は満18歳以上となっています。以前は20歳未満となっているので他社のゴールドカードよりも申し込みがしやすいです。

審査難易度について

クレジットカードの審査難易度は大きく「銀行系」「交通系」「信販系」「流通系」「消費者金融系」という枠に分かれています。銀行系のカードは審査難易度が高く、消費者金融系が一番低くなります。

クレジットカード審査では収入や勤務先、過去の支払履歴などが各社の基準によって審査されますが、その基準値の高さで難易度が決まります。

- 銀行系(みずほ銀行のカードなど)

- 交通系(JALカードなど)

- 信販系(JCBカードなど)

- 流通系(イオンカードなど)

- 消費者金融系(アコムのカードなど)

三井住友カード ゴールド(NL)は銀行系のクレジットカードで審査難易度が高めのカードです。

三井住友カードはオリコカードなどの信販系やイオンカードなどの流通系のゴールドカードよりも審査は厳しく、年収が低い場合やパート・アルバイトの方の場合は審査に通ることが難しいカードです。

しかし、三井住友カード ゴールド(NL)のワンランク下の一般カードである「三井住友カード」で利用実績を作ってから切り替える場合は、年収が低い場合や、パート・アルバイト、派遣社員の場合でも審査に通る可能性があります。

審査に自信のない方は、まず三井住友カードに入会し、利用実績を作ってから申し込む方法をおすすめします。

インビテーション(招待)はある?

三井住友カード ゴールド(NL)は通常申し込みが出来るのでインビテーションはないとされていますが、招待を受けている声を目にすることもあります。

三井住友カード(NL)は11ヶ月間で100万円以上利用するとゴールドカードへのインビテーションが来ます。

インビテーションの条件

・満18歳以上(高校生は除く)であること

・メールサービス「三井住友カードレター」を「受け取る」設定にしていること

「三井住友カードレター」はVpassアプリのメール設定から確認することができ、「受け取る」にチェックが入って入れば問題ありません。

案内メールは条件達成月から2ヵ月以内に配信され、案内メール以外からの切替えは年会費永年無料とならないので注意しましょう。

この方法でゴールドを申し込むと、初年度から年会費永年無料になるのと10000ポイント付与されるので実質通常還元率は0.5%から1.5%になります。

最短10秒でカード番号発行可能

三井住友カード ゴールドは、インターネットから申し込み、オンラインで引き落とし口座を設定することで、最短10秒でカードの番号が発行可能です。

申し込みから自宅にカードが到着するまで約1週間のスピード発行なので、急いでいる方にとってはありがたいですね。

三井住友カード ゴールド(NL)の付帯保険

三井住友カード ゴールド(NL)に付帯している海外旅行傷害保険と国内旅行傷害保険の内容について説明します。

海外旅行傷害保険(利用付帯)

三井住友カード ゴールド(NL)には、以下の海外旅行傷害保険が付帯しています。

| 補償内容 | 補償限度額(本人) |

|---|---|

| 死亡・後遺障害 | 最高2,000万円 |

| 損害・疾病治療費用 | 100万円 |

| 賠償責任 | 2,500万円 |

| 携行品損害 | 20万円 |

| 救援者費用 | 150万円 |

2022年まで一部補償は自動付帯となっていましたが、2022年4月16日(土)以降、旅行代金・交通費などをカード決済で利用することで付帯される利用付帯となりました。

国内旅行傷害保険

三井住友カード ゴールド(NL)には以下の国内旅行傷害保険が付帯しています。

| 補償内容 | 補償限度額 |

|---|---|

| 死亡・後遺障害 | 最高2,000万円 |

海外旅行傷害保険と同様、旅行先までの交通費や宿泊代金、パッケージツアーなどの決済にカードを利用した場合に付帯となります。

空港ラウンジを利用可能

三井住友カード ゴールド(NL)(三井住友カード プラチナ)会員は、全国28の空港ラウンジが無料になる「空港ラウンジサービス」が利用できます。

ラウンジでは、くつろげる空間でソフトドリンクやアルコールを無料で飲めたり、コピーやFAX、名刺作成サービス、パソコンの貸し出しができたりします。

空港ラウンジによってサービス内容は異なるので、詳しくは訪問するラウンジのページをご確認ください。

※プラチナカードは同伴者1名まで無料でラウンジを利用できますが、ゴールドカードは同伴者1名ごとに1,000円程度の料金が必要です。

| 北海道 | 新千歳空港 函館空港 |

|---|---|

| 東北 | 青森空港 秋田空港 仙台国際空港 |

| 中部 | 新潟空港 富山空港 小松空港 中部国際空港 |

| 関東 | 成田国際空港 羽田空港 |

| 近畿 | 伊丹空港 関西国際空港 神戸空港 |

| 中国 | 岡山空港 広島空港 米子空港 山口宇部空港 |

| 四国 | 徳島空港 高松空港 松山空港 |

| 九州 | 福岡空港 北九州空港 長崎空港 大分空港 熊本空港 鹿児島空港 |

| 沖縄 | 那覇空港 |

空港ラウンジ利用方法

空港ラウンジの利用方法は、各ラウンジの受付で、当日の搭乗券(航空券)と一緒に三井住友カード プラチナかゴールドカードのいずれかを提示してください。

三井住友カード ゴールドとの機能比較

付帯保険は三井住友カード ゴールドが充実

三井住友カード ゴールドは、幅広い付帯保険を提供しています。国内でのショッピングから海外旅行まで、さまざまな場面で安心して利用できるのがうれしいですね。

国内では最大5,000万円、海外でも同額の保険が提供され、さらにショッピング保険も300万円までカバー。これにより、万が一のトラブルに備えて心配することなくカードを利用できます。

一方、三井住友カード ゴールド(NL)には家族特約や航空便遅延費用特約は設定されていません。そのため、保険に関するサポートや補償範囲を比べると三井住友カード ゴールドの方が充実していると言えるでしょう。

発行しやすいのは三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)は、入会審査が比較的緩やかであるため、発行しやすいと言われています。

特に、若い世代や初めてクレジットカードを持ちたい方におすすめ。条件を満たせば年会費も無料であり、ポイント還元率も0.5%という点も魅力的ですね。

国際ブランドはVisa、Mastercardから選ぶことが出来ます。

通常の三井住友カード ゴールドは、審査基準が厳しく、審査に通過するのが難しいとされているカード。安定した収入や信用履歴が必要であり、若年層や信用情報に問題がある方は審査に落ちる可能性が高いかもしれません。

三井住友カード ゴールド(NL)のデメリット

最後に、三井住友カード ゴールド(NL)のデメリットについてみていきましょう。

ポイント還元率が低い

三井住友カード ゴールド(NL)のデメリットは、ポイントの基本還元率が0.5%と低めである点です。

他のカード会社が発行するカードの中には還元率1.5%と高いものもあるため、とにかくポイントを貯めたいという方にはデメリットになります。

ポイントキャッシュバックの高い店舗以外での利用は他のカードを利用した方がいいでしょう。

ポイントはたまるが優待は少ない

三井住友カード ゴールド(NL)のデメリットの一つは、ポイントはたまるものの、そのポイントを活用するための優待や特典が他のカードに比べて少ないという点です。

特に、高額な年会費や一定の利用条件を満たした場合の特典が限定的であり、他のゴールドカードに比べると優遇される部分が少ない部分はデメリットに感じるかもしれません。

基本的なポイント還元率が低いこともあり、貯まったポイントを有効活用するには多くのポイントが必要。提携店舗や特典も限定的であるため、ポイントの価値を最大限に引き出すには工夫がいるでしょう。

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

三井住友カード ゴールド(NL)は、旅行やビジネスでもクレジットカードを使うことが多い人にとってお得なカードです。

特に、イオンでのお買い物やスマートフォンでのタッチ決済をよく利用する方には、ポイント還元率がさらにアップするという利点があります。

条件さえ満たせば年会費無料で利用できるため、積極的にポイントや特典を活用したい方にとっては絶好のカード。これまでの支出を上手にカード利用に切り替えることで、貯まったポイントを利用してお得にショッピングを楽しむことができるでしょう。

▼関連記事

-

-

三井住友銀行Oliveのデメリット・メリット紹介!2枚持ちの特典も解説

三井住友カードよりもポイント還元率が高く、「SBI証券口座」「三井住友銀行」「クレジットカード」を1つのIDで一括管理ができるOlive(オリーブ)。 Oliveは「使い始めるまでの登録作業」と「Ol ...

-

-

三井住友以外も紹介!SBI証券のクレカ積立におすすめなクレジットカード

近年では、低金利時代にて銀行へ貯蓄していても、原資から増えることはないといってよいほどです。そのためか、政府もNISAなどの投資を推奨しており、非課税枠の拡充などメリットが多くなってきています。 SB ...

-

-

三井住友カード プラチナプリファードの損益分岐点は年間110万円!基本情報も解説

三井住友カード プラチナプリファードは、ポイント還元率が一般カードの2倍となる1.0%のポイント特化型プラチナカードです。 プラチナカードでありながらインビテーションは不要で、一般申し込みによる審査に ...