持つだけで価値があるゴールドカード。現在では年会費1万円未満でも持つことができるゴールドカードがいくつも発行されています。

なかには、招待状(インビテーション)が来れば年会費無料で持てるゴールドカードや、年間の利用金額などの条件を達成すれば翌年度以降の年会費が無料になるゴールドカードも存在します。

今回は、「年会費無料」と「年会費格安」のゴールドカードにスポットを当てて解説します。

条件達成で年会費が無料になるゴールドカード

- 三井住友カード ゴールド(NL):年間100万円利用で翌年以降永年無料

- SAISON GOLD Premium:年間100万円利用で翌年以降永年無料

- エポスカード:年間50万円利用でゴールド招待。初年度から永年無料

目次

年会費無料・格安のゴールドカードの選び方

年会費が無料のゴールドカードには以下のような選択方法があります。

- 年間利用額で選ぶ

- ポイント還元率と提携店

- 付帯保険重視なら格安

単純に無料で新規発行できるゴールドカードは存在しないため、利用条件を満たして年会費無料にする必要があります。

年間利用額から選ぶ

年会費が無料になるゴールドカードには以下の条件のカードがあります。

| カード | 無料条件 |

|---|---|

| 条件付きカード | 1年間のカード決済額が50万円~100万円で翌年以降の年会費が永年無料 |

| 招待制のカード | 年会費無料の一般ランクカードの利用実績を貯めてゴールドカードの招待状を受け取る |

どちらを選ぶにしても利用金額の条件があるためメインカードとして利用して条件を達成する必要があります。

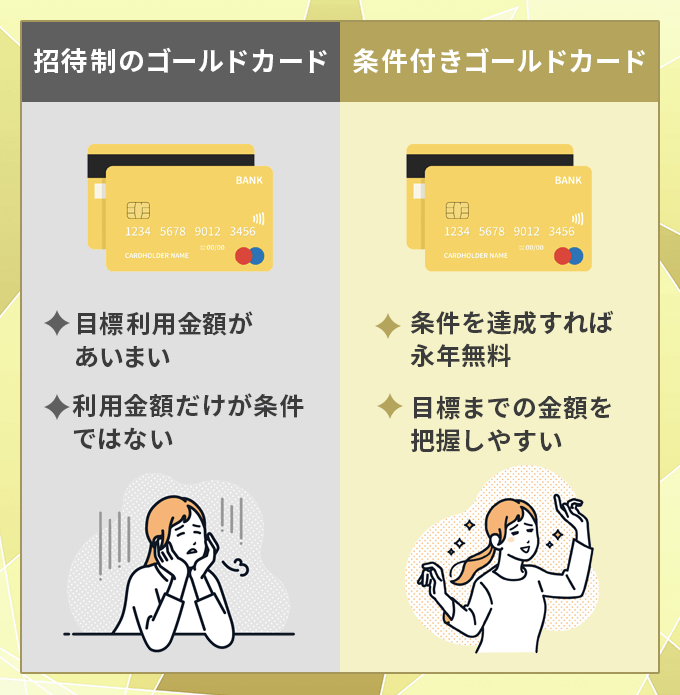

招待制(インビテーション)のカードは明確な条件が明かされていない券種もあります。ですが、一般的にゴールドカードのインビテーションを受け取るには年間100万円程度の利用が必要です。

年会費無料となるゴールドカードには上記があり、年間の利用金額条件が違います。達成できるかどうかで選択するのも良いでしょう。

ポイント還元率と提携店で選ぶ

ゴールドカードのポイント還元率は0.5%~1.0%のカードが主流です。各カードには決済によってポイントアップが狙える提携店が存在します。

SAISON GOLD Premium:カフェ系に強く、スターバックスコーヒー・珈琲館などで最大5%還元

カードによってポイントアップするお店が違いますので、自身の利用頻度の高い提携店がある場合は優先してカードを選択すると良いでしょう。特にない方は基本の還元率と年会費条件を重視して選びましょう。

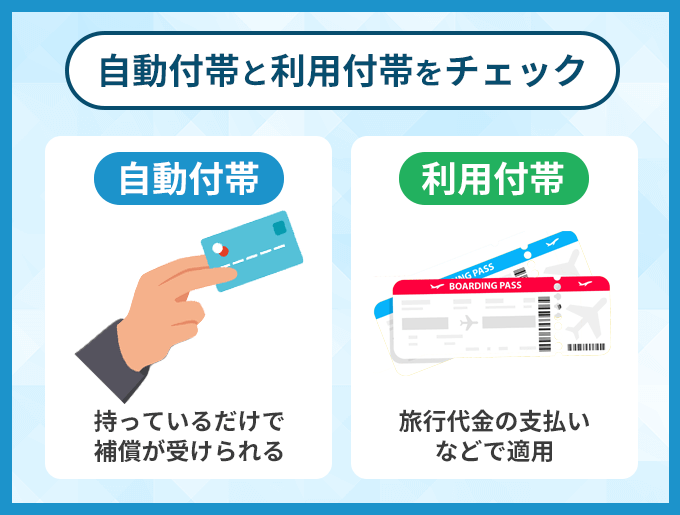

付帯保険重視なら年会費格安のゴールドカードが優秀

クレジットカードには付帯保険サービスがあり、旅行の費用にカード利用することで万が一の時に保険適用の対象となります。

ゴールドカードでも年会費無料よりも少しでも年会費のあるゴールドカードの方が補償金額が手厚い傾向にあります。

| カード | 付帯する旅行保険 | 補償金額 |

|---|---|---|

| 年会費無料のゴールドカード | 海外+国内 | 2,000万円程度 |

| 年会費格安のゴールドカード | 国内+海外+ショッピング保険 | 2,000万円~1億円 |

頻繁に旅行に行く方であれば、年会費無料に固執しなくても付帯保険を重視してカードを選択しておくと旅行時に「旅行用保険」に新たに加入する必要がありません。

年会費が無料になるゴールドカード

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

三井住友カード ゴールド(NL)は※最短10秒でカード番号発行にも対応しており、通常であれば年会費5,500円が必要ですが、年間100万円以上の利用があると翌年以降の年会費が無料になるゴールドカード。

対象のコンビニ・飲食店で7%還元

最大の特徴はセブン‐イレブン、マクドナルドなど対象のコンビニ・飲食店でスマホタッチ決済を行うとポイント※7%還元になるところ。

利用条件を満たせば年会費無料でゴールドカードが持てるため、多くの方が利用しているクレジットカードです。

家族での利用で還元率アップ

家族にも家族カード以外で三井住友カードを利用している方がいれば、「家族ポイント」という特典を利用することで1人あたり1%(最大5%)還元率を上げることが可能。

還元率を上げたい方は、家族で三井住友カードを利用するのがおすすめです。家族カードではなく、それぞれ新規発行でカードを持つ必要があるのは注意が必要です。

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

SAISON GOLD Premium

SAISON GOLD Premium

カードの特徴

クレディセゾンが発行するゴールドカード。年間100万円利用することで翌年以降の年会費永年無料。映画料金1,000円優待や、コンビニ・カフェ・マクドナルドで最大5%還元。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) 年間100万円利用で年会費永年無料 |

| 付帯保険 | 海外:最高1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) 家族特約あり |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み対象 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETC・家族 |

SAISON GOLD Premiumは年に100万円以上利用すると、2年目以降は永年無料での利用が可能になります。

年間100万円の利用と聞くと難易度が高く感じますが、普段の買い物だけでなく、光熱費や携帯電話の支払いすべてSAISON GOLD Premiumにすると、ある程度の利用金額になるはずです。「年間」なので、それほど難しい条件ではないでしょう。

映画割引・カフェなどで還元率アップ

ゴールドカードのプレミアム特典として、映画料金いつでも1,000円・コンビニやカフェで最大5%還元・年間50万円の利用で最大1%還元などが受けられ、さらに空港ラウンジなどでのゴールドサービスも付いています。

5%還元の対象はコンビニがセブン-イレブン、ローソン。カフェはスターバックスコーヒー、カフェ・ド・クリエ、珈琲館、カフェ・ベローチェ。飲食店ではマクドナルドになります。

Oliveフレキシブルペイ(ゴールド)

Oliveフレキシブルペイ(ゴールド)

カードの特徴

世界シェアNo.1のVisaブランド。1枚でキャッシュカード、デビットカード、クレジットカード、ポイント払いを選択可能。銀行とVpassアプリを一括管理できる。SBI証券のクレカ積立のポイント還元率が1.0%。Vポイントアッププログラムのポイント還元率は最大20%

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円年間100万円利用で翌年以降永年無料 |

| 国際ブランド | Visa |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) お買物安心保険:最高300万円 |

| 電子マネー | ApplePay、Googlepay |

| ポイント | Vポイント |

| 申し込み条件 | 日本国内在住で満18歳以上の個人のお客さま※クレジットモードは満20歳以上が対象 |

| 追加カード | ETCカード 年会費550円(税込) |

Oliveフレキシブルペイゴールドは通常年会費5,500円ですが、年間利用金額が100万円を超えると年会費が無料となるクレジットカード。初年度は年会費がかかるので注意が必要です。

三井住友カード(NL)との違いは最大ポイント還元率が20%ということと、「キャッシュカード・クレジットカード・デビットカード・ポイント払い」の、4つの機能が1枚に集約されていること。

三井住友カードよりも還元率を上げることが可能

対象のコンビニ・飲食店でのスマホタッチ決済で※7%還元にプラスして、Oliveアカウント限定で条件を満たすと最大13%ポイント還元率を上げることが出来ます。合計すると20%ポイント還元となるのが特徴です。

Oliveフレキシブルペイは、三井住友銀行やSBI証券の「三井住友カードつみたて投資」や「つみたてNISA}が利用できて、ひとつのIDでアプリ管理まで行えるため資産運用も管理が楽になります。

SBI証券口座を利用してみたい方は申し込んでみると良いでしょう。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

セブンカード・プラス(ゴールド)

セブンカード・プラス(ゴールド)

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで5%OFFになるカード

| 発行会社 | セブン・カードサービス | ポイント還元率 | 0.5% |

|---|---|---|---|

| 年会費 | 無料 | 付帯保険 | ショッピング保険最高100万円(海外) |

| 電子マネー | nanaco、QUICPay(nanaco) | ポイント | nanacoポイント |

セブンカード・プラス(ゴールド)は招待制のクレジットカードで、他社カードと違い詳細条件が提示されいていません。

ですが、年間100万円以上の利用でインビテーションが届く方が多いため、メインカードとして利用していくのがよいでしょう。

nanacoオートチャージで0.5%還元

セブンカード・プラス(ゴールド)は、電子マネーnanacoと相性の良いクレジットカードで、カード一体型や、紐づけ型を選択可能。一般ランクのカードも含め、nanacoへオートチャージ機能が使える唯一のクレジットカードでもあります。

セブン&アイグループの対象店でカード決済すると1.0%還元になるのも魅力です。nanacoを利用の方であればチャージ時にも0.5%のポイント還元があるため、nanaco決済と合わせても1.0%還元とすることが出来ます。

セブン‐イレブンやイトーヨーカドーを利用の方は必須のカードです。

エポスゴールドカード

エポスゴールドカード

カードの特徴

マルイが手がけるカードで、マルイで年4回10%割引の特典がある。全国10,000店ある飲食店・レジャー施設などで割引優待。3つのショップを選んでポイントアップするゴールドカード独自の特典も付帯。一般カードで年間50万円利用してランクアップすると初年度から年会費無料。

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,000円(税込) 年間50万円利用で年会費無料 |

| 付帯保険 | 海外:最高5,000万円(利用付帯) |

| スマホ決済・電子マネー | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み対象 | 満18歳以上のかた(学生を除く)。すでにエポスカードをお持ちのかたは18歳・19歳(学生を除く)でも可能 |

| 追加カード | ETC・家族 |

エポスゴールドカードは年会費5,000円台で入会できるゴールドカードです。

エポスゴールドカードは自分で入会することができますが、年間50万円以上の利用があれば翌年以降の年会費が無料になります。

一般ランクのカードで50万円達成しても招待状が届く

エポスカードの一般カードで同等の利用があれば招待制で入会でき、この場合は初年度から年会費永年無料なのが特徴です。

一般のエポスカードを利用して50万円を達成するだけなので、食費や固定費に利用している方であれば半年も経たずにゴールドカードを発行している方も多くいます。

マルイ系列店で優待

エポスゴールドカードはポイント有効期限が無期限となり、マルイ・モディでのポイント還元が2倍となります。

「選べるポイントアップ」では、3ショップまでポイント3倍の恩恵を受けることが出来るのが最大の特徴。選択可能なショップにはスーパーやコンビニ、電気料金や保険などの固定費も選択可能です。

支払い金額の大きい項目を選択することで多くのポイント還元を得ることができます。年会費をかけないためには、まずは一般のエポスカードに申し込み、50万円達成を目指すのが良いでしょう。

イオンゴールドカード

イオンゴールドカード

カードの特徴

年会費無料で海外旅行保険が付帯し、ラウンジも利用できるゴールドカード。申し込みにはイオンカードで年間50万円以上利用の方に届く招待状(インビテーション)が必要

| 発行会社 | イオンフィナンシャルサービス株式会社 |

|---|---|

| ポイント還元率 | 0.5%~1% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高5,000万円(利用付帯) 国内:最高3,000万円(利用付帯) ショッピング保険:300万円 |

| 電子マネー | WAON |

| ポイント | WAON POINT |

| 入会資格 | イオンカードで年間50万円以上利用後、招待状から入会 |

| 追加カード | 家族カード 年会費無料 ETCカード 年会費無料 |

年会費無料で持つことができるイオンゴールドカード。ただし、招待制のため一般カードの利用実績を貯めて、インビテーション(招待状)からの発行が必要になります。

イオンカードは汎用性があり、一般カードの利用者も多いです。コンスタントに利用しているのなら、持っておいて損はないカードでしょう。

招待制のため申し込み不可

イオンゴールドカードは年間50万円以上のカード利用者をはじめ、一定の基準を満たした人がインビテーション送付の入会対象となります。

更に、年間100万円以上利用の方であればイオン店舗内にあるイオンラウンジを無料で利用可能です。

大型のイオンでは買い物の時間も長くなるため、一息つきたくなる方も多いです。イオンラウンジであれば、無料のドリンクサービスや会員専用空間で休憩をとることが出来ます。

年会費が安い!おすすめゴールドカード

ゴールドカードは、年会費が数万円というのが一般的です。これまでは、年会費が高くサービスが充実しているというのが、ゴールドカードのイメージでした。

現在では、若い人などにも積極的にカードを保有してもらいたいという企業側のニーズもあって、年会費が低価格なゴールドカードが登場しています。

ここでは、年会費1万円未満のゴールドカードを中心にご紹介していきます。

楽天ゴールドカード

楽天ゴールドカード

カードの特徴

年会費格安で楽天市場で最大3%還元。楽天カードの基本機能や海外旅行保険に加え、ハワイ・ワイキキ・国内主要空港ラウンジ無料サービス。楽天証券の投信積立クレジット決済のポイント還元率0.75%(通常0.5%)。楽天経済圏には必須のカード。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 2,200円(税込) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) カード盗難保険 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、楽天Edy |

| ポイント | 楽天ポイント |

| 申し込み条件 | 原則20歳以上の安定収入のある方 |

| 追加カード | ETC(年会費無料)・家族カード |

楽天ゴールドカードは年会費2,000円台で入会できます。還元率が1.0%で、楽天が発行していることもありネットショッピング利用者にはおすすめの1枚です。

国内旅行傷害保険やショッピング保険は付帯していないものの、空港ラウンジでの利用が可能なのが特徴です。

楽天サービスでポイントアップ

楽天ゴールドカードには「お誕生月特典」があり、楽天市場・楽天ブックスでの楽天ゴールドカードご利用額100円につき1ポイント(通常ポイント)が進呈されます。

また、楽天証券で投信積立クレジット決済を行うと一般カードだと0.5%還元のところ、0.75%還元に上がるのも特徴です。

旅行保険に関しては、楽天カードと同じ条件になりますので、2,200円(税込)の年会費を払うメリットがあるかどうかを検討してみて入会するといいでしょう。

JCBゴールド

JCBゴールド

カードの特徴

国内唯一の国際ブランド「JCBカード」のゴールドカード。「JCBゴールドザ・プレミア」や「JCBザ・クラス」の申し込みの招待を狙うならこのカード。航空機遅延保険が付いているのも特徴

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、2年目以降11,000円(税込) |

| ポイント | Oki Dokiポイント |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約あり ショッピング保険:500万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、QUIC Pay |

| 申し込み条件 | 20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。 |

| 追加カード | ETC・家族(1名様無料)・QUICPay(クイックペイ)TM |

年会費11,000円で持てる付帯保険の手厚いゴールドカード。

申し込みから最短5分で発行可能としていますので、急ぎでカードを発行したい方にも向いています。家族カードの年会費は1名様まで無料なので夫婦での利用にも最適。

様々な付帯サービスが手厚い

ゴールドカードの特典として、国内の主要空港、およびハワイ ホノルルの国際空港内にあるラウンジが無料。スマートフォン保険も年間5万円まで補償していますのでディスプレイの破損などに利用可能です。

コンサート、演劇、イベントなどの先行受付や割引などの優待もあります。ポイント還元では、セブン‐イレブン・Amazonの還元率が3倍となり、スターバックスカードへのオンライン入金・オートチャージでは10倍の還元率となります。

三井住友カード ゴールド

三井住友カード ゴールド

カードの特徴

三井住友カード ゴールド(NL)よりランクが高く、旅行に関する保険が充実している。空港ラウンジサービス、ゴールドデスク利用可能。申し込み年齢が30歳~に上がる。

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) お買物安心保険:最高300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

三井住友カード ゴールドは、言わずと知れた世界ナンバーワンのシェアを誇るVisaブランドがステイタス感を高めます。

三井住友カード ゴールド(NL)も手厚いサービス

三井住友カード ゴールド(NL)とデザインは一緒ですが、年会費は11,000円(税込)と倍になり、補償内容などもグレードアップしています。

年会費は条件によって大幅に引き下げることが可能で、WEB明細書の申し込みで9,900円(税込)、マイ・ペイすリボ(リボ払いサービス)の申し込みで5,500円(税込)、WEB明細書とマイ・ペイすリボの申し込みで4,400円(税込)になります。

旅行傷害保険の金額が上昇

還元率は標準的ですが、注目すべきは海外・国内旅行保険とショッピング保険の補償内容です。

旅行傷害保険は海外、国内ともに利用付帯で最高で5,000万円なのはかなり魅力的です。

さらに家族特約(19歳未満の同居親族・別居の未婚の子どもが対象)がつくので、家族旅行にもぴったりのゴールドカードです。

大丸松坂屋ゴールドカード

大丸松坂屋ゴールドカード

カードの特徴

大丸・松坂屋での利用で「大丸松坂屋ポイント」5%還元。QIRAポイント1.0%還元で一般カードの2倍。付帯保険が手厚く、女性向けの優待サービスが豊富

| 発行会社 | JFRカード |

|---|---|

| ポイント還元率 | 1.0%~6.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高5,000万円(自動付帯+利用付帯・家族特約付帯) 国内:最高5,000万円(自動付帯+利用付帯・家族特約付帯) お買物安心保険:年間300万円 |

| スマホ決済 | Apple Pay、楽天ペイ、Google Pay(Visaのみ) |

| ポイント | 大丸松坂屋ポイント、QIRA[キラ]ポイント |

| 申し込み条件 | 25歳以上で、本人または配偶者に安定した継続的な収入のある方 |

| 追加カード | 家族カード 年会費1,100(税込) ETCカード 年会費無料 |

大丸松坂屋ゴールドカードは、一般のお買い物でたまる「QIRAポイント」と大丸松坂屋でたまる「大丸松坂屋ポイント」の2つのポイントがたまる特徴があります。

大丸松坂屋ポイント=100円で5ポイント

QIRAポイントは大丸松坂屋ポイントに等価交換可能なので、普段のスーパーや固定費などの支払も「大丸松坂屋ポイント」に交換して使うことができます。

大丸松坂屋で6%還元

大丸松坂屋でのお買い物では、100円につき「大丸松坂屋ポイント5%」+「QIRAポイント1%」が加算されるので合計6%還元となります。

大手百貨店のクレジットカードと比較しても高く、大丸松坂屋利用者であれば持っておきたいカードです。

女性に嬉しい優待

エステやコスメの割引やプレゼントなどの優待があり、提携レストランでは2名で利用すると1名分が無料などの特典もあります。

旅行に関する保険金額も手厚く、ショッピング保険も年間300万円が付いていますので大丸松坂屋で高額なお買い物をするときも安心です。

三菱UFJカード ゴールドプレステージ

三菱UFJカード ゴールドプレステージ

カードの特徴

三菱UFJニコス株式会社が発行する年会費も格安のゴールドカード。安定した収入のある人であれば20歳以上から申し込み可能。空港ラウンジも利用可能

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000(初年度無料) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000万円(自動付帯、家族特約付き) ショッピング保険300万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | グローバルポイント |

| 申し込み条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) UnionPay(銀聯) 新規発行手数料1,100円(税込) |

三菱UFJフィナンシャル・グループの「三菱UFJニコス」が発行する年会費2,000円台のゴールドカードです。

ポイントは1,000円ごとに1ポイントのグローバルポイントがたまります。

ポイントは2年間有効で、Amazonギフト券やキャッシュバックなど効率よく交換することができます。また、審査スピードが速いのが好評で、早ければ翌営業日にはカード発行されます。

海外旅行傷害保険が自動付帯

海外旅行傷害保険が自動付帯で2,000万円というのが魅力的です。ただし、2年目以降は年間ショッピング利用額20万円以上の場合最高2,000万円、20万円未満の場合最高100万円となる点に注意しましょう。

セディナゴールドカード

セディナゴールドカード

カードの特徴

海外旅行傷害保険が手厚い。年間(1月~12月)のカードショッピングご請求金額によって、翌年のポイント還元率が最大1.6倍

| 発行会社 | SMBCファイナンスサービス | ポイント還元率 | 0.5% |

|---|---|---|---|

| 年会費 | 6,600円(税込) | 付帯保険 | 海外:1億円 国内:5,000万円 ショッピング保険300万円 |

| 電子マネー | iD、QUICPay、ApplePay | ポイント | わくわくポイント |

セディナゴールドカードは年会費6,000円台で持つことができるゴールドカードですが、年会費の割に補償内容が充実しているのが魅力的です。

海外旅行傷害保険が最高1億円

海外旅行保険ではなんと最高1億円でそのうち2,000万円が自動付帯です。家族特約でも最高1,000万円の傷害死亡・後遺障害補償となっています。

通常の還元率は0.5%と標準的ですが、年間のショッピング総額に応じて1.2~1.6倍にもアップします。

また、セブン-イレブン・ダイエー・イオングループでの利用でポイントが3倍になるのも魅力的です。保険サービスの手厚さや普段利用する店舗で還元率がいいとなれば、コスパ最高のゴールドカードとなります。

Orico Card THE POINT PREMIUM GOLD

Orico Card THE POINT PREMIUM GOLD

カードの特徴

オリコモールを経由して楽天やamazonなどのショップでカード利用をすることで、ポイント還元率が1.5%加算され、電子マネーの利用でも0.5%のポイントが加算される高還元率カード

| 発行会社 | オリエントコーポレーション | ポイント還元率 | 1.0% |

|---|---|---|---|

| 年会費 | 1,986円(税込) | 付帯保険 | 海外:2,000万円 国内:1,000万円 ショッピング保険:最高100万円 |

| 電子マネー | iD、QUICPay | ポイント | オリコポイント |

Orico Card THE POINT PREMIUM GOLD(オリコカード・ザ・ポイント プレミアムゴールド)は年会費が2,000円以内で入会できるゴールドカードです。

ゴールドカードでよく見られる空港ラウンジの利用サービスはないものの、海外旅行傷害保険は自動付帯で最高2,000万円なのが魅力的です。

基本還元率が高い

基本的に1.0%という高還元率が特徴です。入会から半年間は2倍の2.0%になります。

ネットショッピングサイト「オリコモール」を経由してカードを利用した場合、還元率は通常の2倍に加え、それぞれの店舗でのポイント加算分が付与されます。

リボ払いの活用で還元率が上がる

電子マネー(iD・QUICPay)の利用では1.5倍、リボ払いを利用すれば1.5倍と、ポイント還元率がアップするなど一般のオリコカードザポイントよりもポイントがたまりやすくなっています。

ネットショッピングやポイント還元率重視の人にはおすすめのゴールドカードです。

ゴールドカードが一般カードよりも魅力的な理由

一般カードを使い慣れていると、ゴールドカードがどのように違うのか、よくわからない人もいるでしょう。ゴールドカードには以下のような魅力があります。

- ハイステータス感が味わえる

- サービス内容がハイグレード

- 家族カードをお手頃に発行・所有できる

- 海外旅行保険サービスの充実

ハイステータス感が味わえる

店頭で財布からカードを出す際、カードのデザイン・色に注目する人もいるかもしれませんね。

ゴールドカードは、一般的にどこのクレジットカードでも表面はゴールド(金色)を基調にデザインされています。

店頭でゴールドカードを出した時に、優越感やステイタス感で満たされるという人も多いです。

サービス内容がハイグレード

一般のクレジットカードには見られないグレードの高いサービスを受けることができます。

ゴールド会員限定デスクなどをはじめ、ネットだけではなくスタッフとのやりとりや相談・問い合わせがスムーズにできる場合が多いです。

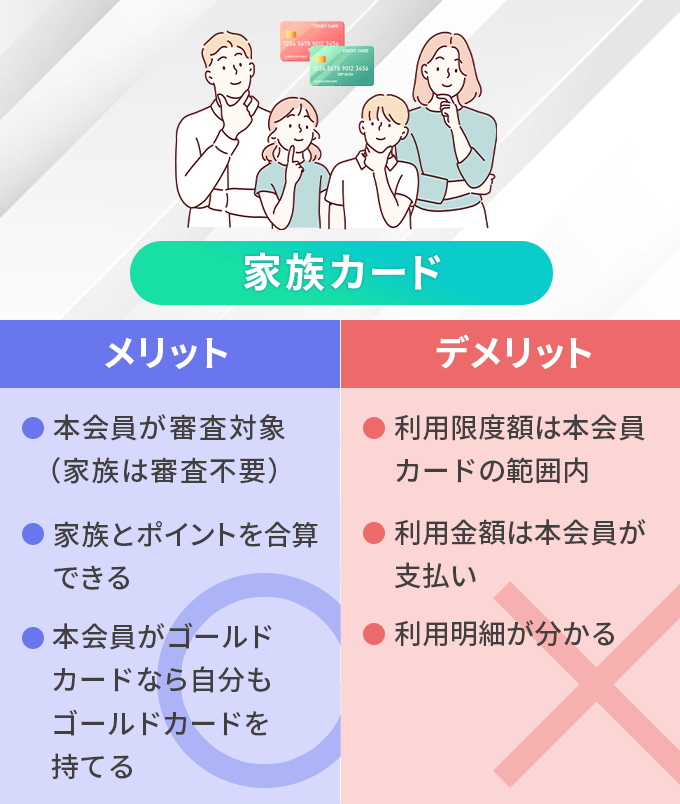

家族カードをお手頃に発行・所有できることも

家族カードを発行すれば、ゴールドカードと同じサービス(カード会社の条件による)を受けることができます。

さらに、年会費は無料や数百円程度で済む場合が多く、お手頃にゴールドカードの充実したサービスを家族で共有することができます。

海外旅行保険サービスの充実さ

ゴールドカードの最大のメリットともいえるのが旅行保険の充実さです。多くの一般カードでは、旅行保険の付帯がないものがあります。

あったとしても、補償内容に限りがあったり保険金額が少なかったりする場合が多いです。また旅行保険が充実していると、一般カードでも年会費が数千円発生するカードもあります。

ゴールドカードであれば、自動付帯であったり、補償金額が5,000万円以上だったり手厚いサービスが目を引きます。

年会費無料・格安のゴールドカードが向いている人とは?

年会費が安いゴールドカードは、年会費数万円のゴールドカードに比べれば、若干見劣りするサービス項目もあります。

ただしカードの使用目的によっては一般カードよりも年会費の安いゴールドカードのほうが、はるかにお得で便利に使えるコスパ最強の1枚となります。

ここで、年会費格安のゴールドカードが向いている人の特徴を2つご紹介します。

海外旅行など空港利用頻度が多い人

年会費が安いゴールドカードでも、一般カードよりも充実したサービスが海外旅行保険や空港ラウンジの利用などです。

それぞれのゴールドカードによって利用条件の詳細は異なりますが、年会費が安くても旅行の際に傷害保険を活用したい人にはぴったりです。

補償金額は一般のゴールドカードよりも低くなる場合もありますが、年会費に見合う価値があればぜひ持って損はないカードです。自動付帯か利用付帯かなど条件もチェックしてみて、使用目的とコスパの両方で判断してみましょう。

ゴールドカードは持ちたいけれど充実したサービスをうまく使いきれない人

ゴールドカードには魅力的なサービスが豊富にそろっています。そのすべてをうまく使いきれるかどうかは難しいでしょう。

ゴールドカードに対するあこがれはあるものの、数万円の年会費を支払ってまで所有してもうまく使えないかもしれない、という人には年会費の安いゴールドカードが最適です。

ゴールドカード初心者にとっても、はじめの1枚として持ってみるのなら、年会費の安い方がハードルも低く持ちやすいでしょう。

一般カードと一般ゴールドカードの中間のようなカードとして持ってみてはいかがでしょうか?

年会費の安いゴールドカードを持つときの注意点

ゴールドカードといえども、年会費が安いことでサービス内容に影響がある場合が少なくありません。年会費が安いゴールドカードについての注意点を2つにまとめてみました。

コスパは重要!一般カードとの違いをチェックしておく

年会費の安いゴールドカードは、比較的ステイタス性があり年会費がかかる一般カードと似通ったサービスである場合もあります。

そもそも「ゴールドカードが持ちたい!」というのであればいいのですが、サービス内容で選ぶのであれば、まずは同じクレジットカード会社の一般カードとサービス内容をよくチェックしてみてください。

比較したうえで、コスパがいいと判断すればゴールドカードでもいいでしょう。

しかし、年会費の割にそれほどサービスが変わらない、もしくはあまり利用しないサービスが付帯しているだけなら一般カードを持つ方がコスパがいいはずです。

日頃よく利用する店舗や電子マネーが使えるか?

コスパがいいと思って安易に入会してしまう前に、今一度よくチェックしてみてください。

クレジットカードは、定期的に使用してはじめてお得さを感じることができるというものです。どれだけ優れたサービス特典が付帯していても、普段利用する店舗で使いにくい・使えなければ宝の持ち腐れです。

普段利用しているポイントがたまる・電子マネー機能が搭載されている・国際ブランド・あらゆる店舗で利用しやすい・ポイントの汎用性があるなど、カード選びでは普段の買い物パターンやお金の利用状況が重要になります。

利用金額達成で年会費無料になるゴールドカードがおすすめ

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

年会費無料で持てるゴールドカードには招待制など条件がはっきりしていないカードもあります。

ですが、年間利用額の条件が明確に決まっているゴールドカードであれば、目標達成のモチベーションも上がりますし、利用金額の管理が簡単です。

特に三井住友カードはアプリ管理画面で「目標達成まであと○○円」と表示があるため分かりやすい特徴があります。条件達成によって必ず年会費が無料になるカードを選択すれば確実です。

条件達成で年会費が無料になるゴールドカード

- 三井住友カード ゴールド(NL):年間100万円利用で翌年以降永年無料

- SAISON GOLD Premium:年間100万円利用で翌年以降永年無料

- エポスカード:年間50万円利用でゴールド招待。初年度から永年無料