クレジットカードは正社員や安定した職業に就いている人しか作れないと考えている方も多いですが、フリーターやアルバイトでも審査に通るクレジットカードは存在します。

フリーター、アルバイトの方は審査基準の厳しくない「信販系」「流通系」「独自審査系」クレジットカードに申し込むことが重要。

正社員ではなくても、収入のある方であればショッピングや通販サイトなど流通系のクレジットカード会社が発行しているカードに申し込めば審査に通る可能性が高いです。

本記事では、各カード会社の審査基準や、フリーターやアルバイトの方がクレジットカードを作るコツをまとめました。

目次

フリーターやアルバイトでも審査に通りやすいクレジットカード

表にまとめたクレジットカードは、申し込み条件に会社員を意味する「安定収入」が求められるものがなく、学生や主婦でも発行できるカードです。

名前を見ただけでショップやオンラインストアが発行するカードだということが分かります。よく利用する店舗があればポイントも還元されるのでメリットも大きいです。

「信販系クレカ」はクレカ発行のみでなくローンの商品も取り扱っている会社のことで、流通系と同程度の審査難易度のカードになります。

毎月一定の収入がある方は「信販系」「流通系」のカードに申し込むと良いでしょう。

「審査が不安」という方は独自審査を設けている消費者金融系クレカの申し込みもおすすめです。

1枚ずつ特徴を見ていきます。

P-oneカード〈Standard〉

P-oneカード<standard>

カードの特徴

クレジットカードのポイント交換が面倒という人でも、利用金額から自動的に1%割引を適用してくれる便利なカード。ガソリン・電話代や光熱費等の公共料金や、国民年金保険料などの税金・公共料金の支払いも対象。ポケットモールの利用ではポケット・ポイントがたまる。

| 発行会社 | ポケットカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | Apple Pay、iD |

| ポイント | 自動割引、ポケット・ポイント |

| 申し込み条件 | 18歳以上でご連絡が可能な方。 高校生の方は、卒業年度の1月よりWeb申し込み可 |

| 追加カード | ETCカード(年会費無料) 家族カード 年会費220円(初年度無料) |

入会条件

P-oneカード〈Standard〉は申し込み条件にある通り、高校卒業予定の方や大学生でも作れるクレジットカードです。

割引システム以外の支払方法や決済方法は通常のクレジットカードと変わりありません。

自動1%OFF

一般のクレジットカードはポイント還元ですが、P-oneカード〈Standard〉は請求額から自動で1%オフしてくれます。

電気・ガス・水道などの光熱費や、携帯料金などもカード払いにまとめておけば自動で割引済みの金額が請求されるようになっています。

ポイント失効することがなく、管理の手間が省けるのがメリット。よく目にする0.5%還元のクレジットカードよりも断然お得です。

ネットショッピングはポケットモール

ネットショッピング用にポイント制度も設けられており、ポケットカードが運営する「ポケットモール」の利用分はポケットポイントがたまります。

楽天、Amazon、Yahoo!ショッピングなど、よく利用する通販サイトは「ポケットモール」経由で利用すれば還元率が2倍以上にあがります。

ライフカード

入会条件

ライフカードは、年会費無料で通常の還元率は0.5%となっており、1,000円で1ポイントたまるクレジットカードです。

入会後1年間はポイントアップ

カード発行から1年間はポイント還元率が1.5倍に上がり、誕生月は3倍とポイント還元率がアップするのも魅力的です。

ポイントはさまざまな商品との交換、Vプリカ・Amazonギフト券・図書カードなどへの交換も可能です。

L-Mall経由でネットショッピング還元率アップ

ライフカード提携の「L-Mall」を経由することで得られるポイントは最大25倍にも上がります。

楽天市場やYahoo!ショッピング、じゃらんなどもラインナップされています。

楽天カード

入会条件

まず最初におすすめするのが人気の高い楽天カード。楽天カードは最も発行されているクレジットカードで、4人に1人は所持されているカードです。

公式にもパート・アルバイトの申し込み可能の記載あり

楽天カードの申し込み資格は、「高校生を除く18歳以上」が対象で主婦や学生、パートやアルバイトでも申し込む事が可能。

実際に申し込みフォームの職業欄には「年金受給者の方」や「学生の方」といった項目もあります。

年会費無料でも特典が豊富

ポイント還元率が1.0%で海外旅行傷害保険が利用付帯で付いてくるのが特徴で、年会費永年無料という点も人気です。

楽天で行われる「お買い物マラソン」イベントを利用したした買い物では10倍以上のポイント還元も行われています。以前から楽天での買い物が多い方にはメリットが大きいでしょう。

イオンカード(WAON一体型)

入会条件

イオンカードは、イオンフィナンシャルサービス株式会社の連結子会社であるイオンフィナンシャルサービス株式会社が発行する年会費無料のカードです。

数多くあるイオンのクレジットカードのなかでも非常にお得度が高いと評価されています。

キャッシュカード・クレジットカード・電子マネーWAONが一体

キャッシュカード・クレジットカード・電子マネーWAONが一体となった利便性はもちろん、豊富な割引・ポイントサービスがそろっている優れもの。

毎月20・30日にはポイント還元ではなく、実際の買い物代金から割引してくれるのは大きな魅力です。

イオンカードセレクトならWAONのチャージでもポイント還元

イオン銀行からWAONへのオートチャージ機能でポイント2重取りも可能。この機能はイオン銀行を開設する「イオンカードセレクト」のみの特典となっています。

通常200円(税込)で1ポイント付与されますが、オートチャージしたWAONを使って支払いをすることにより、さらに200円(税込)で1ポイント付与されるので結果として200円(税込)で2ポイント付与されることになります。

イオンでカードを利用することが多い方は持っておくべきカードと言えます。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に4回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

入会条件

エポスカードは、百貨店の丸井で発行されているクレジットカード。年に4回開催される「マルコとマルオの14日間」という期間中は、丸井店舗ならびにネット通販のマルイweb channelで10%OFFの優待を受けることが出来ます。

割引優待店舗が豊富

全国10,000箇所のエポスカード提携店でも割引優待などがあり、SHIDAXやBIGECHOなどのカラオケ店でルーム料金が30%OFFなどビックチェーン店ならではの優待店の多さが魅力。

通販ではポイントアップサイトで、エポスポイントUPサイトを経由して買い物をするだけでAmazonや楽天市場、LOHACOでのお買い物ポイントがアップするキャンペーンも実施されています。

マルイやマルイ系列店でお買い物をすることが多い方は申し込んでみましょう。

ファミマTカード

ファミマTカード

カードの特徴

ファミリーマートで利用すると、ポイント還元率が最大2%になり、商品によっては割引も適用される年会費無料のクレジットカード。ファミぺーチャージとの相性が良く、ファミペイボーナスもたまる。入会から5ヶ月間は+3%還元

| 発行会社 | ポケットカード株式会社 |

|---|---|

| ポイント還元率 | 基本還元率0.5% ファミリーマート2% |

| 年会費 | 永年無料 |

| 付帯保険 | - |

| スマホ決済・電子マネー | Apple Pay、Google Pay、iD |

| ポイント | ショッピングポイント、クレジットポイント |

| 入会資格 | 18歳以上でご連絡が可能な方。※高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。 |

| 追加カード | ETCカード 年会費無料 |

入会条件

「ファミマTカード」は、ファミリーマートや決済アプリのファミペイでお得にポイントがたまるクレジットカードです。

ファミリーマートで2%還元

ファミリーマートでTポイントがいつでも最大2%たまるのが最大のメリット。たまったTポイントは、ファミリーマートなどTポイント加盟店で1ポイント= 1円としてお買い物に使うことができます。

加盟店ではウエルシアやガスト、エネオスなど全国約43,000万店舗で利用可能となっています。

ファミペイと連携することで利用の幅が広がる

ファミマTカードからファミペイにチャージすることでチャージと決済時にダブルで還元が受けられてお得となっているのも魅力です。

ファミペイでは税金などのバーコードを読み取って支払う「請求書払い」にも対応していますのでコンビニや銀行で支払っていた税金などもスマホで完結できます。

Tポイントの利用が多い方や、メインのコンビニはファミリーマートの方などは利用してみましょう。

セブンカード・プラス

セブンカード・プラス

カードの特徴

セブン&アイグループでのカード利用でポイント2倍、毎月8、18、28日(8のつく日)はイトーヨーカドーで対象商品5%OFF。nanacoオートチャージ設定可能でチャージ時にポイントも0.5%還元。一体型と紐付型の2タイプから選べる

| 発行会社 | セブン・カードサービス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | ショッピング保険最高100万円(海外) |

| 電子マネー、スマホ決済 | Apple Pay、nanaco、QUICPay(nanaco) |

| ポイント | nanacoポイント |

| 申し込み条件 | 18歳以上で、ご本人または配偶者に継続して安定した収入がある方。18歳以上で学生の方(高校生除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

入会条件

セブンカード・プラスは「安定した収入」という記載がありますが、初めてクレジットカードを作る方も審査通過している実績もあるため紹介します。

クレジット機能と電子マネーnanacoが一体となった便利なカードで、セブン&アイグループの対象店での利用など、ポイントがたまる特典が複数そろっています。

セブン&アイグループでポイント2倍

通常のクレジット払いの利用では、200円(税込)で1ポイントの付与ですが、イトーヨーカドーやセブン-イレブン・ヨークマート・デニーズなどのクレジット払いの場合、200円(税込)ごとに2ポイント付与されます。

nanacoへオートチャージ可能

nanacoへのオートチャージ機能が使えるのはセブンカード・プラスだけとなっており、チャージ機能を利用したnanacoポイントの2重取りが出来るメリットもあります。

セブン-イレブンやnanacoポイント利用者は持っておくべきカードと言えるでしょう。

Nexus Card

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| ポイント還元率 | 0.5 |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

入会条件

NexusCardは、カード審査に不安のある方向けに発行されているカードで、カード発行にはデポジット制度を設けています。

デポジット型のクレジットカード

カード発行の際に利用限度額分をカード会社に預ける「デポジット型」クレジットカードのため審査に不安な方でも発行されやすいカードです。

万が一支払いが滞った場合はデポジット金額から捻出されます。

デポジット機能以外は普通のクレジットカード

カード発行に関しては前金(デポジット)が必要になりますが、国際ブランドもMastercardの為使いやすく、一般的なクレジットカードと利用方法は同じです。

発行費用が550円(税込)、年会費が1,375円(税込)と安く、デポジット額も最低金額5万円の少額から200万円まで可能。

デポジットの追加は1万円からできるので、増やしたいときに増額できるのは大きなメリットと言えるでしょう。

プロミスVisaカード

プロミスVisaカード

特徴

プロミスのカードローン機能と三井住友カードのクレジット機能が一体化したカード。対象のコンビニ・飲食店でスマートフォンによるVisaのタッチ決済で最大7%還元

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~最大7.0% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上のプロミス会員の方(高校生は除く) |

| 追加カード | PiTaPa、WAON、ETCカード 年会費550円(税込)利用無料 |

入会条件

プロミスVisaカードは三井住友カードのクレジット機能と、カードローン機能を合体したクレジットカードです。

審査形態も特殊で、「プロミスのローン審査」 → 「三井住友カード審査」の順で行われるのが特徴的です。

対象のコンビニ・飲食店で7%還元

三井住友カード特有のポイントアップ特典が受けられるのが最大の魅力です。

セブン‐イレブン、ローソン、マクドナルドなど対象のコンビニ・飲食店でのスマホタッチ決済で※7%還元を受けることが出来ます。

普段からコンビニや飲食店の利用が多い方であれば、多くのポイントを獲得できるでしょう。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Tカード プラス(SMBCモビット next)

入会条件

Tカード プラス(SMBCモビットnext)は、年齢制限が20歳以上となっているため、18歳をこえて成人していたとしても20歳になるまでは申し込みできません。

現在の収入を重視した審査

一般的なクレジットカードは過去の支払い実績や現在の職業などから「カード発行していいか」を審査します。

ですが、Tカード プラス(SMBCモビットnext)は、「現在の収入」を対象にして審査を行います。

ですので、クレジットヒストリー(過去の支払い実績)よりも現在の収入を重視してくれます。

Tポイントもたまり、ETCカードも発行可能

Tカード プラス(SMBCモビットnext)は、Tポイントがたまり、ETCカードが発行できます。

新規入会時こそ「マイ・ペイすリボ」の支払い方法ではありますが、入会後に通常の支払い方法に変更も可能。利用のしやすいカードになっています。

紹介カードは以上になります。最後に審査通過のコツをお話ししますので気になっているカードを作ってみましょう。

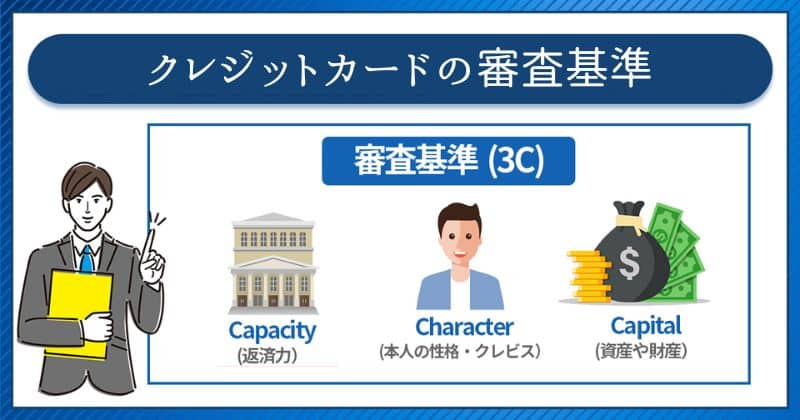

フリーター・アルバイトのクレジットカード審査基準

クレジットカードを申し込んだ人はアルバイトやフリーターに限らずカード会社によって入会審査が行われます。

これまでに利用したクレジットカードやローンの個人信用情報のほか、重視されるのが職業や勤務先の規模、勤続年数といった属性情報です。

これらの項目を返済能力が高い順番に数値化してスコアリングという方法で点数を付けていきます。カードによって基準点が異なり、クリアすれば審査通過となりますが、基準に満たない場合は審査落ちしてしまいます。

- 収入の安定性を最も重視

- カード発行されやすい職業

上記のような審査に受かりやすいポイントがありますので見ていきましょう。

収入の安定性を最も重視している

カード会社の審査で最も重視されているのが利用者の返済能力です。

フリーターやアルバイトなど不安定な職業に就いている方はいつ解雇宣告を受けるか分からないため、審査において不利な立場になります。

中にはフリーターやアルバイトであっても十分な収入を得ている方もいますが、カード会社にとって重要なのは収入の多さよりも安定して収入がある事なのです。

アルバイトやフリーターの方でも「勤続年数が長い」人や「安定した収入の続いている年数」が長い人の方が審査に通る可能性が高くなります。

収入が安定している雇用形態・職業とは?

カード会社の審査でスコアリングの評価が高くなる職業を上から順に並べると以下となります。

正社員以上の職業は倒産のリスクも少なく、収入が安定しているため高評価となります。

- 公務員・医師・弁護士・税理士

- 会社員(正社員)・教職員・学生・専業主婦

- 派遣社員・契約社員・自営業

- パート・フリーター・アルバイト

- 無職

最低ランクに位置するのが無職となっていますが、無職の方はクレジットカードを作ることが出来ません。

一見アルバイトやフリーターではクレジットカードが作りにくいのでは?と考えてしまいますが、現在の状況に見合ったクレジットカードに申し込めば十分作れますので心配はいりません。

フリーター・アルバイトでも作れるカードに申し込む

カードを申し込む際にはまずカード会社の公式サイトなどで入会資格(入会条件)を確認しましょう。

年齢制限など申し込み基準が少ないカード

ゴールドカードやステータスカードによくあるのですが、カードの入会資格が「安定した収入がある方」となっている場合は、フリーターやアルバイトの方は審査通過が厳しくなるかもしれません。

逆に「〇〇歳以上の収入のある方」という「安定」という言葉がない場合や、収入についての記載がない場合はアルバイトやフリーターでも申し込みを受け入れており、審査通過できる可能性があります。

学生などの若い人は審査通過できる可能性が高い

フリーターやアルバイトの方よりも学生や若い人の方がスコアリングの評価が高くなるため審査通過の可能性が高くなりますが、他にも学生がカード審査に通りやすい理由があります。

学生が審査通過しやすい理由

・クレカの利用履歴が無いため、親権者の収入が審査される

・将来にわたって長期的にカードを利用してくれる

・学生向けカードなら更に通過しやすい

上記理由があるため、概ね2、3枚目までのカードであれば問題なく作れるでしょう。

20歳未満の方に関しては、カード審査でチェックされる個人信用情報がまっさらなケースも多いため審査はあまり厳しくありません。

ただし、携帯電話の本体料金を分割にしていて滞納した事があると審査落ちの恐れがあるため注意が必要です。アルバイト収入のある学生は職業欄に「学生」を選択するのが良いでしょう。

フリーター・アルバイトは審査の厳しくないカードに申し込みを

クレジットカードには発行会社によって審査基準が厳しく設けられている所と、アルバイト収入が定期的にあれば発行してくれる会社など様々。

これから解説する審査に通りやすいカードを目安に申し込んでみましょう。

アルバイト・フリーターでも作りやすいクレジットカードとは

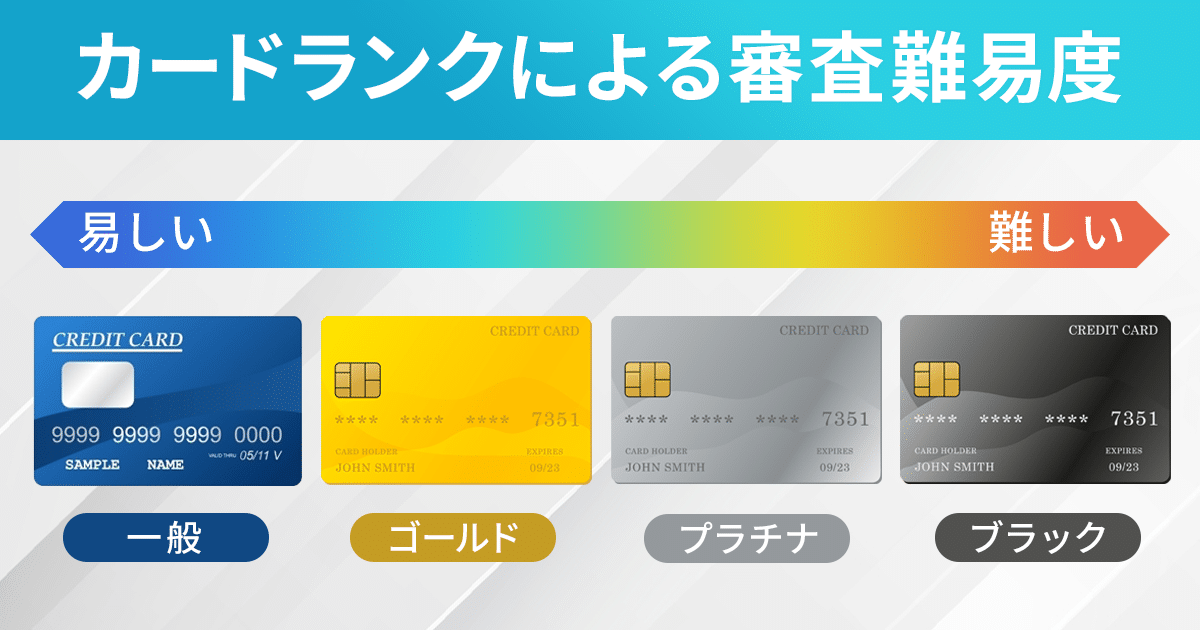

クレジットカードの審査難易度は「カードのグレード」と「発行会社」によって変わってきます。「カードのグレード」と「発行会社」とはどういうことか、具体的に説明していきます。

カードランクと審査難易度の関係

一般的にカードのグレード(ランク)は以下のようになり、上から順に審査難易度が低くなっています。

| カードのランク | 審査難易度 | カード概要 |

|---|---|---|

| 一般カード | 普通 | 一般的なカード。18歳から申し込めるカードが多く、年会費無料のカードも多い |

| ゴールドカード | 厳しい | 基本的にカード名に「ゴールド」が入っているカード。年会費が数千円~数万円かかるものが多く、保険が充実している傾向がある |

| プラチナカード | 厳しい | 年会費が高いが保険や各種サービスが充実している。同じカード会社のカードを利用していると届く「招待状」がないと申し込み資格すら手に入らないカードもある |

| ブラックカード | 超厳しい | わずかなカード会社しか発行していない最高難易度カード。同じカード会社のカードをかなりの金額利用することで届く「招待状」がないと申し込めない。過去の返済状況などが良好なのは当然で、それ以上に年間の利用金額が招待状発送に大きな影響がある。 |

例えば、JCB カード Sの場合の申し込み資格は「18歳以上で本人または配偶者に安定継続収入がある方または18歳以上の学生」となっていますが、JCBゴールドカードになると「20歳以上で本人に安定継続収入がある方」となり、本人に収入がなければ申し込むことができません。

プラチナカードやブラックカードになると限度額が多くなる分、それに見合った支払い能力も求められます。

年収など審査通過のために必要な条件は明かされていませんが、フリーターや審査が不安な場合は一般カードに申し込むのがおすすめです。

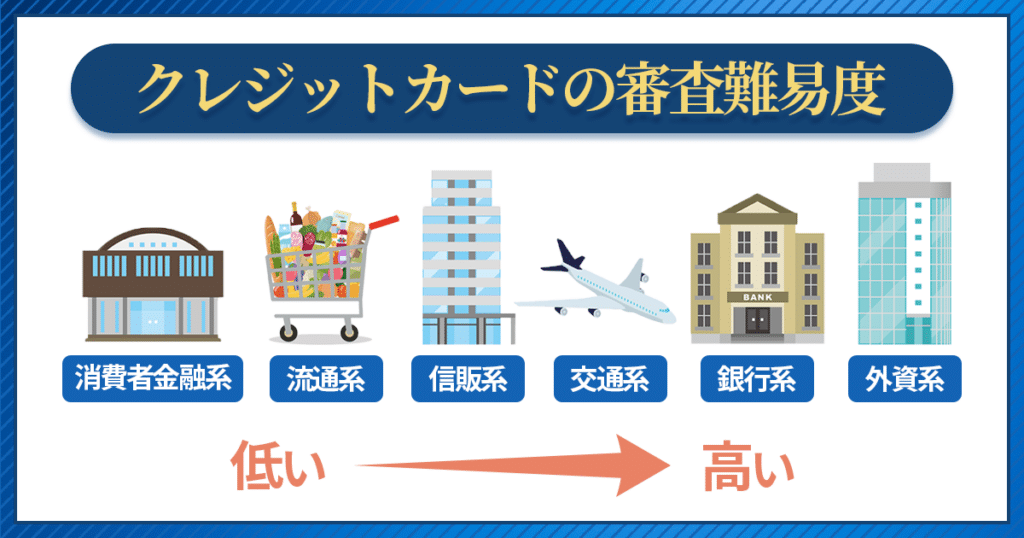

発行会社による審査難易度の違い

クレジットカードは発行会社によっても審査難易度が変わり、一般的には、消費者金融系カード > 流通系カード > 信販系カード > 鉄道系・交通系カード > 銀行系カード > 外資系カードの順に審査難易度が甘いとされています。

| カードの種類 | 審査難易度 | 代表的なカード |

|---|---|---|

| 消費者金融系カード | 独自審査 | ACマスターカード Tカード プラス(SMBCモビットnext) |

| 流通系カード | 普通 | イオンカード セブンカード・プラス ファミマTカード |

| 信販系カード | 普通 | オリコカード JCBカード セゾンカード 楽天カード |

| 鉄道系・交通系カード | 普通 | JALカード ANAカード ビックカメラSuicaカード |

| 銀行系カード | 厳しい | 三井住友カード みずほマイレージクラブカード |

| 外資系カード | 厳しい | ダイナースクラブカード アメリカンエキスプレスカード |

フリーター・アルバイトは流通系カードがおすすめ

アルバイトやフリーターの方は「独自の審査」や「審査の厳しくない」クレジットカードに申し込んだ方が審査に通る確率が上がります。

独自審査をしている消費者金融系カードは支払いの滞納やブラックの方におすすめなので、条件が合う方は「ブラックでも作れるカード」として別記事で解説しています。

フリーター・アルバイトの方には流通系カードである楽天やマルイ、イオンなどが発行するカードが審査にも通りやすいためおすすめできます。

流通系カードはショッピングを利用してもらうために作るカードなので、企業にもメリットのあるカードとなっています。そのため流通系カードの審査は厳しすぎず、アルバイトやパート、専業主婦でも発行されています。

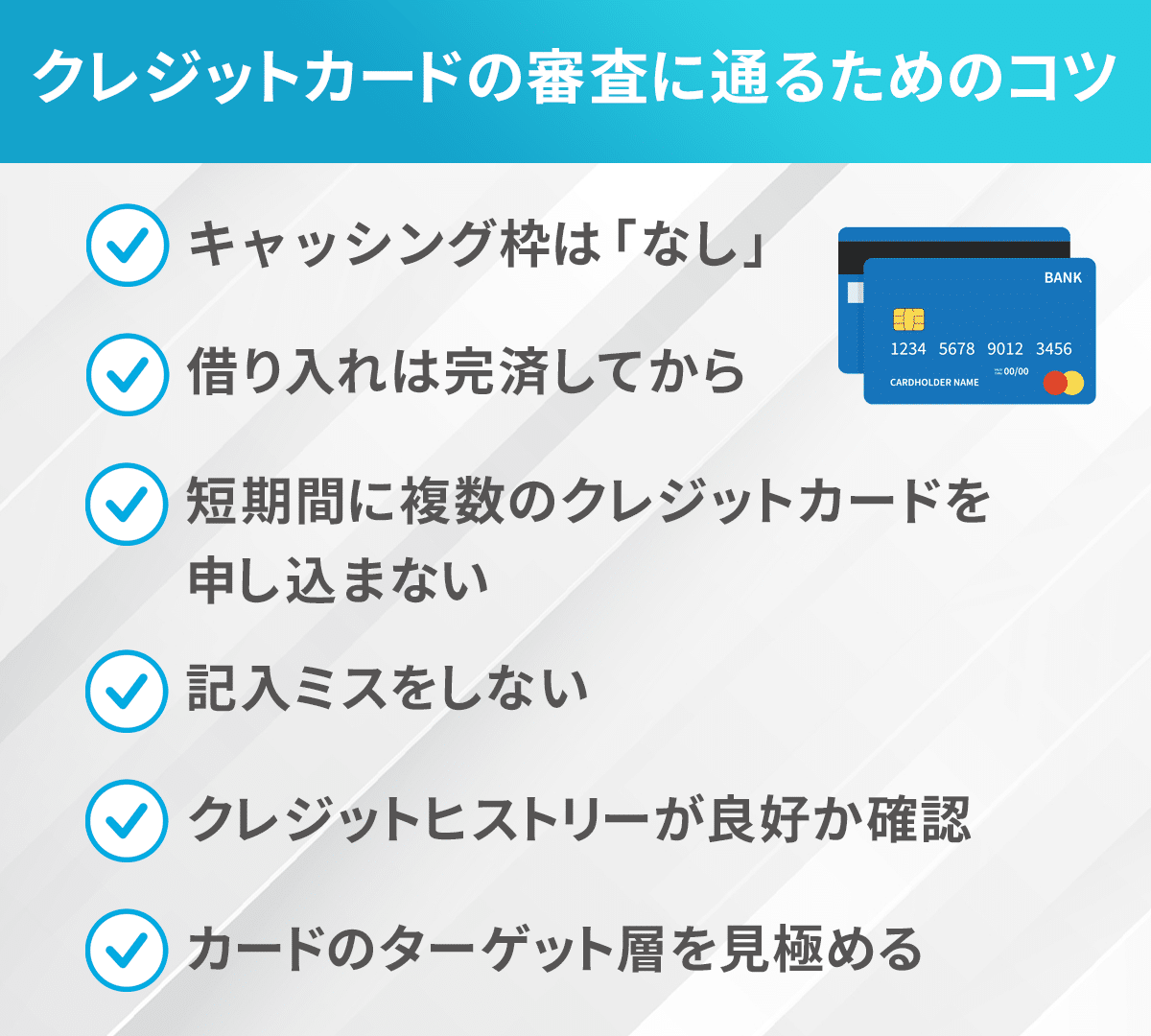

審査通過のコツ

記載ミスのないように申し込む

基本中の基本ですが、記載ミスをなくす事も審査通過のコツとなります。

オンライン申し込みの場合は抜けている項目があるとエラーとなりますが、誤字脱字に関してはチェックしきれないため人の目できちんと確認する事が大切です。記載ミスであっても虚偽記載とみなされてしまう恐れもあるので間違えないようにしましょう。

郵送で申し込む場合は字を読み取ってもらえるように丁寧に書くのも審査通過のコツです。

キャッシング枠をなるべく少なめにする

クレジットカードには商品やサービスの支払いに使う「ショッピング枠」と、お金を借りるための「キャッシング枠」があり、キャッシング枠はカードローンと同じような審査が行われるため、キャッシング枠を希望すると審査が厳しくなります。

カード審査に不安がある場合はこのキャッシング枠をなるべく少なめにして申し込むと審査通過の可能性が高まります。キャッシング枠が不要ならゼロにして申し込みましょう。

短期間に複数のカードに申し込まない

短期間に複数のカードを申し込むとカード会社に不審がられて審査落ちする可能性があります。これは申し込みブラックと呼ばれ、入会特典目的で申し込みと解約を繰り返したり、カードを現金化に使われる事を防ぐための処置です。

申し込みブラックにならないためには、1か月に申し込むカードの枚数は3枚までにした方が賢明です。

派遣のバイトは派遣元の連絡を記入する

派遣でアルバイトをしている方は勤務先を記入する際に派遣元の連絡先を記入して下さい。派遣先を記入すると仕事が変わった時に連絡が取れなくなる恐れがあるため、確実に連絡がつく派遣元を記入しましょう。

フリーター・アルバイトでも収入があればクレジットカードは作れる

フリーターやアルバイトの人は収入や職業を気にされる方が多く、クレジットカード申し込みに躊躇してしまう方も多いでしょう。

ですが、毎月の収入があれば十分クレジットカードを作る条件は満たしています。気になったカードがあれば申し込みをしてみましょう。

審査が不安な方は「独自審査」を実施しているクレカを選択する選択肢もあります。

▼関連記事

-

-

流通系でおすすめのクレジットカード解説!即日発行カードやお得な店舗も紹介

流通系クレジットカードは、百貨店、スーパー、ショッピング施設などの流通系企業が発行するクレジットカードです。 お店が営業していれば即日発行している店舗も多数あり、店舗独自の割引や優待などの特典を受ける ...

-

-

おすすめ消費者金融系カード一覧!メリット・デメリット・機能を比較

消費者金融系クレジットカードはクレジットヒストリーを作りたい方にもおすすめのクレジットカードです。 消費者金融系クレジットカードなら独自の審査基準を設けているため、他社のカード審査に落ちてしまった方で ...

-

-

プロミスVisaカードの特徴と口コミや利用可能枠について解説

SMBCグループであるプロミスと三井住友カードから発行されているプロミスVisaカード。 お金の借り入れが出来るカードローンと、ショッピングなどの支払いが出来るクレジットカードが一体となっていることで ...

-

-

アコム・プロミス・アイフルを比較!審査や特徴の違いは?

アコム・プロミス・アイフルの3社は、国内最大手の消費者金融です。いずれも※最短即日融資が可能なので、急にお金が必要になった時にも対応できてピンチの時の強い味方となってくれます。 その上、メールアドレス ...