何度もクレジットカードの審査に落ちてしまう方はクレジットヒストリー(クレヒス)に問題のある可能性があります。

クレヒスとは何か、どうすればクレジットカードの審査に通りやすくなるのか、クレヒス入門編として注意点やクレヒス修行についてまとめました。

記事後半ではクレジットヒストリーを作り始めるために、おすすめのクレジットカードも紹介しています。

目次

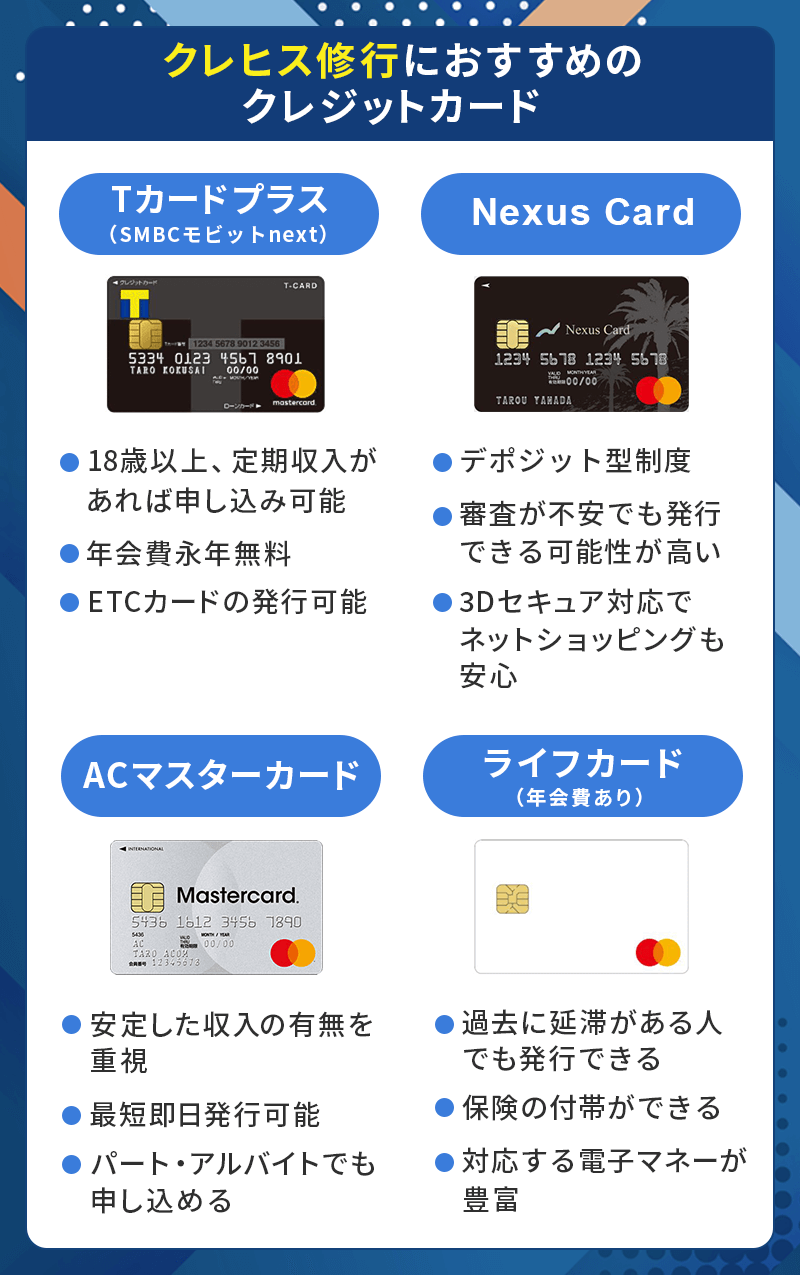

クレヒス修行におすすめのクレジットカード

すでにクレジットカードや利用中のローンがある方であれば、手持ちのカードでクレヒスを築いていくのがおすすめですが、クレヒス修行をしようと考えている人は、クレジットカード審査やローンの審査に落ちたという人が多いと思います。

ゴールドカードなどの審査難易度の高いカードであれば、一般カードにランクダウンすれば問題ないですが、一般カードで審査に落ちたという人であれば他のカードに申し込んでも、また審査に落ちる可能性は高いでしょう。

そこで、本記事ではおすすめするカードは4つに絞られてきます。

- Tカード プラス(SMBCモビットnext)

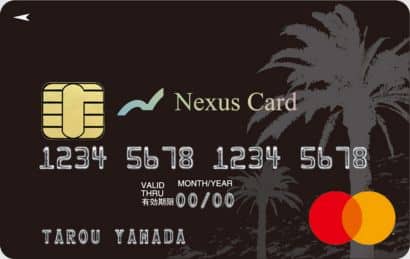

- Nexus Card

- ACマスターカード

- ライフカード(年会費あり)

上記のカードが審査に通りやすい理由は、クレヒスよりも現在の返済能力を重視しているからです。各カードの特徴を見ていきましょう。

Tカード プラス(SMBCモビットnext)

Tカード プラス(SMBCモビットnext)は、「ACマスターカード」と比較すると、申し込んだその日にカードを受け取れる「即日発行」には対応していないものの、ETCカードを発行可能だったり、カードを利用すればVポイントがたまったりと、クレジットカードに期待する機能がきちんと揃っているカードです。

また、ACマスターカードは「リボ払い専用カード」なのに対し、Tカード プラス(SMBCモビットnext)は入会時こそ「マイペイす・リボ」というリボ払い設定になっているものの、入会後に支払い方法を変更することが可能なので安心して利用できます。

Nexus Card

Nexus Card

カードの特徴

本人認証サービス(3Dセキュア)に対応しているのでネットショッピングなども安心。3Dセキュア対応の電子マネーチャージもできる。利用限度額分を前入金するデポジット型カードで、5万円~200万円 保証金(デポジット)と同額で設定可能。審査が不安な方でも申し込みできる

| 発行会社 | Nexus Card |

|---|---|

| ポイント還元率 | 0.5 |

| 年会費 | 発行手数料:550円(税込) 年会費:1,375円(税込) |

| 付帯保険 | - |

| 電子マネー・スマホ決済 | - |

| ポイント | Nexusポイント |

| 申し込み条件 | 18歳以上の方で、安定した収入のある方 |

| 追加カード | - |

Nexus Cardは、従来のクレジットカードと違い、デポジット型(利用限度額分の前入金)制度を設けているため、審査が不安な方でも発行できる可能性が高いカードです。

デポジットは利用限度額分の金額をカード会社に預けておくイメージで、滞納があった場合はデポジット金額から支払われます。収入があれば審査に可決している声が多くあるため、これからクレヒス修行を考えている方でも発行しやすなっています。

発行費用が550円(税込)、年会費が1,375円(税込)と安く、デポジット額も最低金額5万円の少額から200万円まで可能。デポジットの追加は1万円からできるので、増やしたいときに増額できるのは大きなメリットと言えるでしょう。

キャッシング機能はなく、ショッピング専用カードになるので、買い物などの利用が多い方におすすめです。また、公共料金や通信料の支払いにも設定できるので、ポイントがたまりやすくなっています。

ポイントは、200円ごとの利用で1ポイントを進呈され、1ポイント=1円としてたまったポイントをデジコのデジタルギフトに交換可能。また、500ポイントから交換が可能で、Amazonギフト券をはじめ人気のポイントやマイル、電子マネーなど6,000種以上に交換可能です。

デメリットとしては一般的なクレジットカードと違い、カード受け取り時に「限度額」+「発行費用」を現金で代引き支払いする必要があります。

ACマスターカード

一般カードで審査に落ちたという方は、クレヒス修行用カードとして人気の高いACマスターカードがおすすめです。

ACマスターカードは、一般的なカード会社が審査基準としてクレヒスを重視しているのに対し、収入があるかどうかに比重を置いているため、他社のカード審査に落ちた人でも審査通過できる可能性があります。

ライフカードch(年会費あり)

ライフカードch(年会費あり)

カードの特徴

「過去に延滞がある方」でも作れるクレジットカード。年会費5,500円(税込)で保険も付帯したライフカードが作れる。ただし、「独自の審査基準」というだけで審査が甘いわけじゃないので注意!

| 発行会社 | ライフカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円(税込) |

| 付帯保険 | 海外:最高2,000万円 国内:最高1,000万円 シートベルト傷害保険:最高200万円 |

| スマホ決済 | Apple Pay・Google Pay |

| ポイント | サンクスポイント |

| 入会資格 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

| 追加カード | ETCカード 年会費無料 |

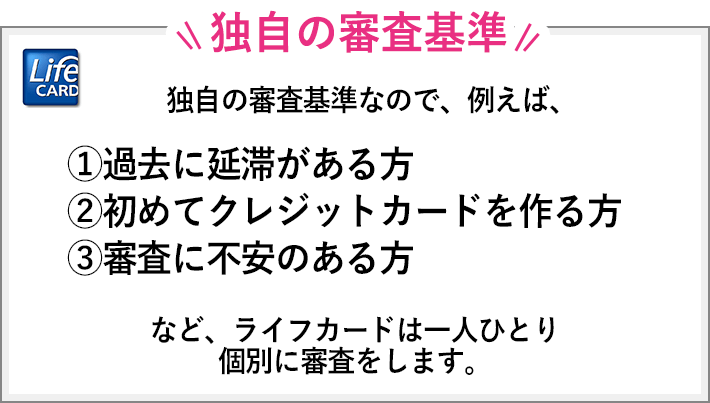

これまで「独自の審査基準」という表現を使われているのは20歳以上からしか申し込めない消費者金融のカードのみでしたが、ライフカードでも同様の「クレジットヒストリーよりも支払い能力を重視」というカードができました。

▼「過去に延滞履歴がある方でも審査OK」を公式が明言している珍しいカードです。

ライフカードには年会費がかかるものと無料のカードがありますが、年会費が5,500円のカードは独自審査を取り入れています。

ただし、審査通過には以下2つの条件は最低限満たしている必要があります。

公式サイトでも「過去に延滞がある方」「始めてクレジットカードを作る方」「審査に不安のある方」と明言されているたチャレンジしてみると良いでしょう。

クレヒス修行におすすめのカード紹介は以上になります。ブラック明けの人や審査難易度の低い一般カードを探している方は「審査難易度別クレジットカード」を参考にしていただければと思います。

ここからは改めて「クレヒス修行」や「いいクレヒスの作り方」について解説していきます。

クレジットヒストリー(クレヒス)とは

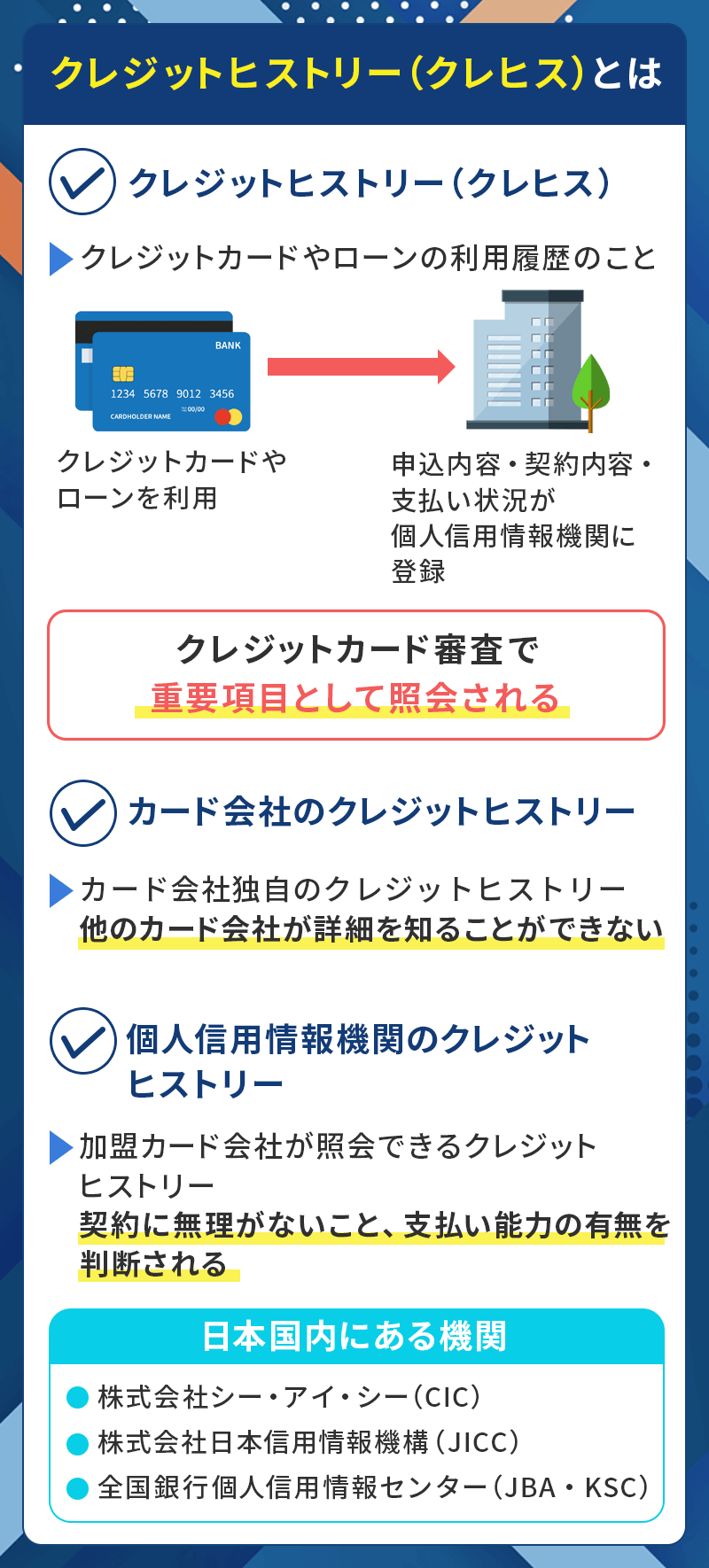

クレジットヒストリー(クレヒス)とは、クレジットカードやローンの利用履歴のことです。

クレジット契約やローン契約などの信用取引時に履歴情報などが記録され、信用情報とも言われています。

私たち消費者がクレジットカードやローンを利用すると、申し込み内容や契約内容、支払い状況などの履歴情報が、全てクレヒスとして個人信用情報機関に登録されます。

クレジットカードの審査基準で重要な項目

クレジットカードを申し込んだ際に必ず行われるのがカード会社による入会審査です。年収や年齢、勤務先の規模などの属性情報を総合的に判断し、それぞれを点数で評価する「スコアリング」という方法が用いられています。

その中でも重視されるのが「クレジットヒストリー(クレヒス)」という項目です。クレジットヒストリーとはクレジットカードやカードローンの利用履歴の事で、いかに良いクレジットヒストリーを積み重ねるかが、カード審査を有利に進めるカギとなります。

クレジットヒストリーには大きく分けて以下の2種類あります。

・カード会社のクレヒス

・個人信用情報機関のクレヒス

クレジットカードの審査にはどちらも重要となってきますので自身の経済状況を確かめながら、より良いヒストリーを刻んでいきましょう。

カード会社のクレジットヒストリー

ひとつ目がカード会社のクレジットヒストリーです。社内クレヒスとも呼ばれ、そのカード会社独自のクレジットヒストリーのため、他のカード会社はその利用履歴の詳細を知る事はできません。

例えば、三井住友カードを10年間保有していて、その間に延滞なく毎月30万円利用していたとしても、他のカード会社からは「三井住友カードを10年間保有して、ごく最近30万円利用した」事しか分からないのです。

個人信用情報機関のクレジットヒストリー

クレジットヒストリーは個人信用情報機関という専門の機関にも記録されています。日本国内にある個人信用情報機関は「株式会社シー・アイ・シー(CIC)」「株式会社日本信用情報機構(JICC)」「全国銀行個人信用情報センター(JBA・KSC)」の3つです。

クレジットカードを取り扱う会社や消費者金融を営む企業、割賦販売を行う企業は個人信用情報機関に加盟していて、個人信用情報機関は加盟会員から収集した申し込みや契約にまつわる情報を照会に応じて提供しています。

これにより、カード会社などは新規の顧客に対しても契約に無理がないかや、支払い能力の有無を判断する事ができるのです。

クレヒス修行の方法(良いクレジットヒストリーの作り方)

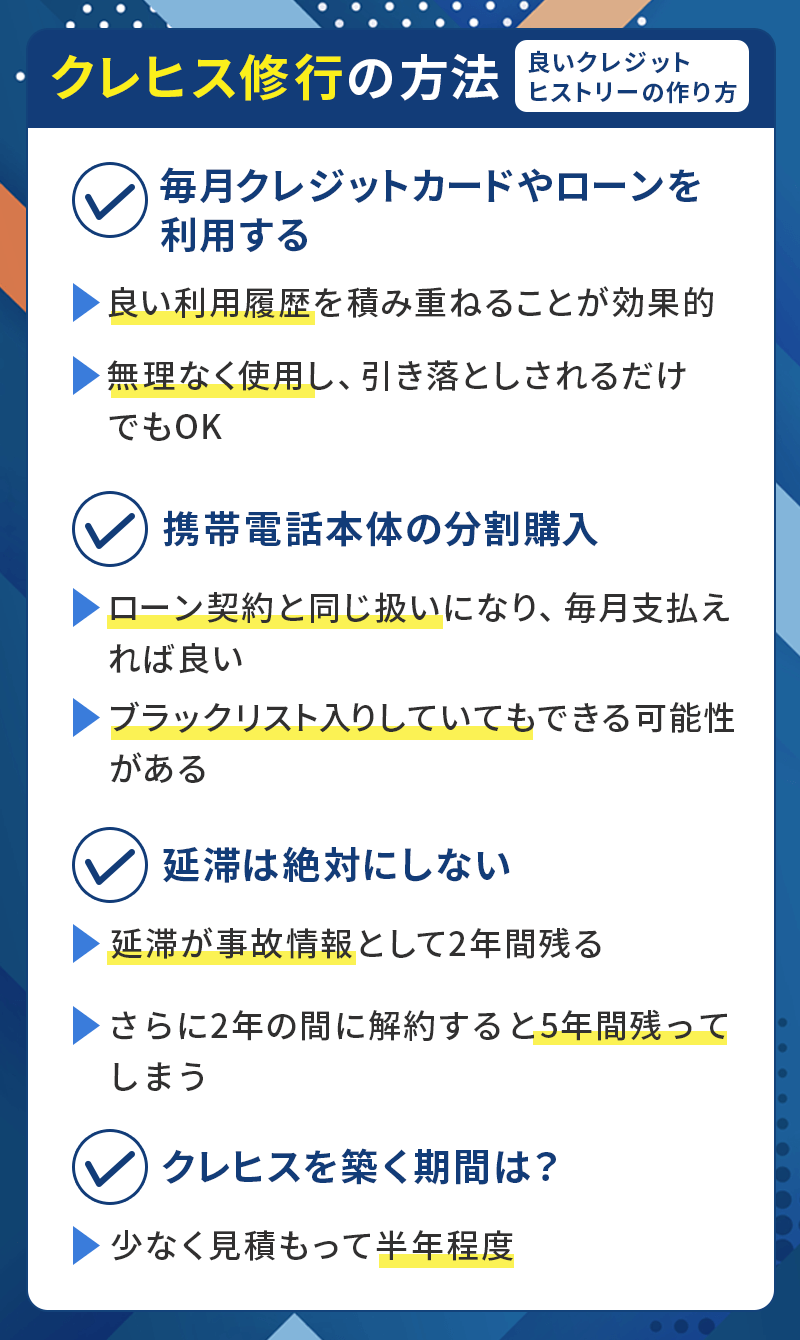

毎月クレジットカードやローンを利用する

クレジットヒストリーを積み重ねる事を「クレヒス修行」と呼びますが、クレヒス修行に一番効果的なのが良い利用履歴を積み重ねる事です。クレジットカードやローンを利用してきちんと返済するだけでもクレヒス修行になります。

携帯代やネットショッピングの支払い、毎日の買い物など、無理のない範囲でカード払いを利用し、必ず支払い日に引き落としができるようにしておきましょう。

中でも毎月引き落とされる公共料金や保険料のカード払いはおすすめです。正しく請求が完了すると、クレジットヒストリーに「$マーク」が付きます。$マークは延滞せずに支払われた印となり、$マークの情報は2年間残るためカード審査の際に有利になりますが、カード会社によっては$マークが付かない場合もあります。

携帯電話本体の分割購入でもクレヒス修行になる

携帯電話本体を分割購入した場合もローン契約と同じ扱いとなるため、毎月きちんと代金を支払っていればクレヒス修行になります。

クレジットカードの利用と比較するとクレヒス修行の効果は低くなりますが、初めてカードを作る場合はクレヒスそのものがないため携帯電話の分割購入でクレヒスを積んでおくのもひとつの方法です。

携帯電話の分割購入ならブラックリスト入りしている状態の方でもできる可能性があるため、ブラックからの復帰用にもおすすめです。

延滞は絶対にしてはいけない!

クレヒス修行をする上で、絶対にやってはいけないのが延滞です。延滞をしてしまうとクレジットヒストリーに事故情報として「Aマーク」が登録され、2年間残ってしまいます。

更に怖いのが延滞を示すAマークが消えないうちにカードを解約するとその先5年間Aマークが残る点です。これは直近の入金履歴が契約終了後5年間残るためで、万が一延滞しても2年間はカードを解約しないようにしましょう。

延滞してしまったらカード会社から連絡がありますので、次の引き落とし日には必ず支払うようにして下さい。カードの引き落とし口座を分けている場合は口座残高に注意が必要です。

クレヒスはどれくらいの期間築いた方がいい?

クレヒス修行には、少なく見積もっても半年程度の期間が必要です。その間延滞をせず、クレジットヒストリーに$マークを並べるように心がけましょう。

クレヒス修行には比較的審査に通りやすいカードの利用や、携帯電話の分割購入がおすすめです。審査基準が異なる消費者金融系カードや、特定のお店のみで限定的に利用できるハウスカードは審査に通りやすいといわれています。

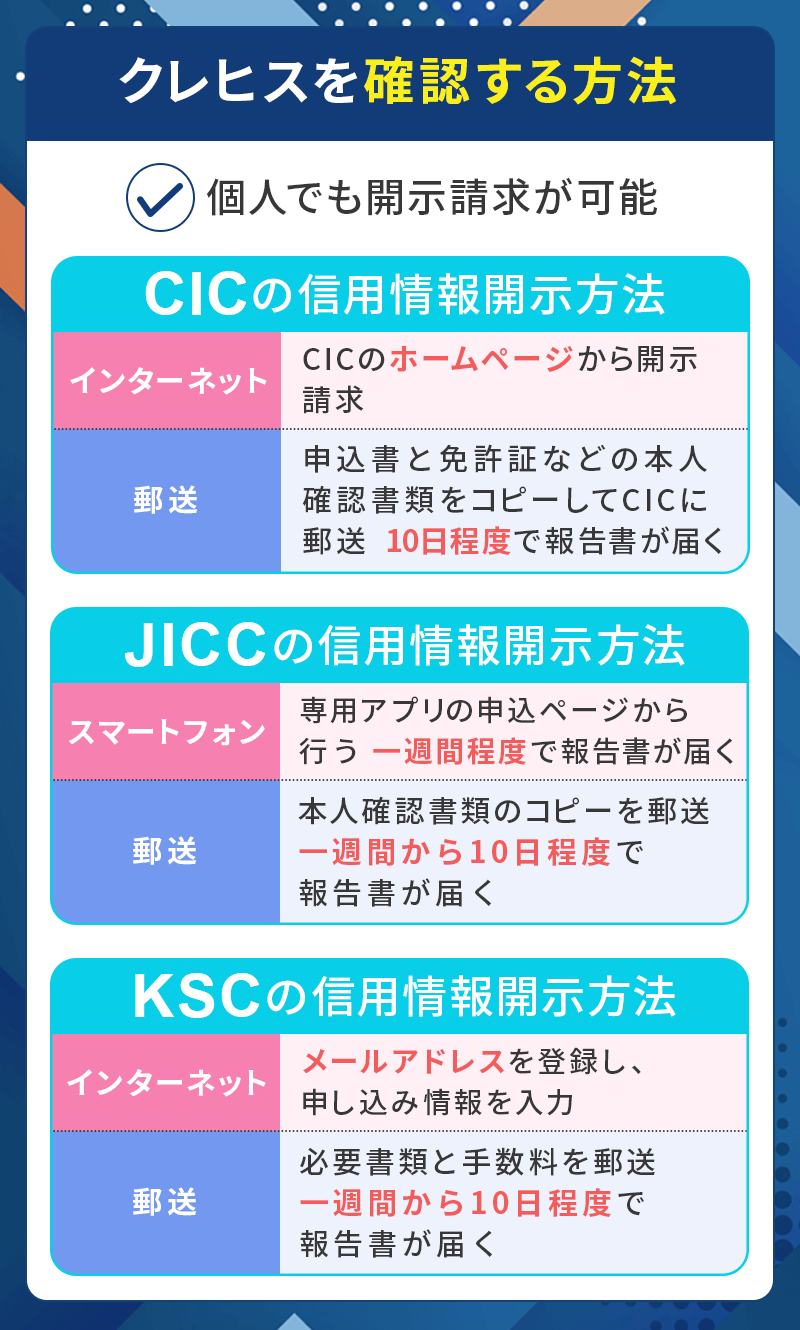

クレヒスを確認する方法

クレジットヒストリーは個人信用情報機関の加盟会員のほか、個人でも開示請求を行う事ができます。楽天カードや三井住友カード、JCBカード、アメックスなど、クレジットカード会社のほとんどはCICに登録されています。CICのホームページからは加盟会員を頭文字で検索できて便利です。

CICの信用情報開示方法

CICの信用情報開示は、インターネット・郵送と2通りの方法があります。一番早いのはインターネットで、パソコンやスマートフォンとカード契約時に利用した発信番号の通知ができる電話番号があれば手数料500円でCICのホームページから開示請求ができますが、手数料はカード払いとなっています。

郵送の場合はホームページから印刷するか電話で取り寄せた申込書と免許証などの本人確認書類のコピー、手数料として1,500円分の定額小為替証書をCICに郵送します。

10日程度で報告書が届きますが、別料金を払えば速達で送ってもらう事もできます。

JICCの信用情報開示方法

JICCの信用情報開示は、スマートフォン・郵送と2通りの方法があり、1,000円の手数料がかかります。

スマートフォンの場合は専用アプリをダウンロードし、アプリの申し込みページから空メールを送信後、必要事項を入力して申し込みを行います。その後、本人確認書類の画像を送信し、クレジットカードやコンビニで手数料を支払うと一週間程度で報告書が届きます。

郵送の場合はホームページから印刷した申込書と免許証などの本人確認書類のコピーが必要です。手数料は300円で、定額小為替証書かクレジットカードで支払います。郵送の場合は一週間から10日程度かかりますが、別料金を払えば速達で送ってもらう事もできます。

JBA・KSCの信用情報開示方法

JBA・KSCの信用開示方法は郵送・インターネットから申し込みでき、本人が手続きを行う場合は申込書と手数料として1,000円の手数料がかかります。

定額小為替証書、本人確認書類(住民票と免許証のコピーなど2点)が必要です。

申込書はホームページから印刷するほか、コンビニプリントにも対応しています。一週間から10日程度で報告書が届きますが、別料金を払えば速達で送ってもらう事もできます。

審査の厳しくないカードからクレヒス修行を

楽天カードやライフカードなどの一般カードで審査落ちしてしまった方は現在の収入を重視する独自審査を取り入れているクレジットカードからクレヒス修行を始めましょう。

銀行系カードで審査落ちしてしまった程度の方なら審査難易度別クレジットカードから申し込んでみましょう。

クレヒス修行におすすめのカード