ANAアメリカン・エキスプレス・ゴールド・カード(ANAアメックスゴールド)は、アメックスがANAと提携して発行しているクレジットカードです。

ANAアメリカン・エキスプレス・カードの上位版にあたり国内外の保険が充実しているため、海外への出張や旅行が多い方におすすめのクレジットカードといえます。

ANAアメリカン・エキスプレス・ゴールド・カードのメリットやマイルの貯め方、審査難易度などについて詳しく説明していきます。

目次

ANAアメリカン・エキスプレス・ゴールド・カードの特徴

ANAアメリカン・エキスプレス・ゴールド・カード

カードの特徴

マイルがお得にたまるANAワイドカードのメリットと、トラベルサービスが充実しているアメックスゴールドのメリットを両方取り入れたお得なカード。ANAグループでのカード利用はポイント2倍

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 34,100円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高500万円 |

| 電子マネー | 楽天Edy、QUICPay、Apple Pay |

| ポイント | メンバーシップ・リワード |

| マイル還元率 | 1,000ポイント=1,000マイル |

| 入会資格 | 20歳以上の定職のある方 |

| 追加カード | 家族カード:年会費17,050円(税込) ETCカード:年会費無料 発行手数料935円 |

ANAアメックスは、「ANAが発行するワイドゴールドカード」の良さと「アメックスブランドの保険や旅行サービス」を取り入れたゴールドカードです。

マイル還元率も高いため、普段ショッピングでマイルを貯めている陸マイラーにもおすすめできます。フライトボーナスも高いため、旅行頻度が多い方は更にマイルを貯めることができるでしょう。

アメックスの手厚い付帯保険と旅行サービスが付き、ANAのフライトマイル還元が魅力。簡単なメリット・デメリットを紹介します。

メリット

- ポイントとマイルが一緒に貯まっていく

- フライトマイル+25%

- ANA国内線・国際線の機内販売が10%オフ

- 好きなタイミングにポイントをマイルに移行可能

- 国内外29空港の空港ラウンジを無料で利用できる

- もしものキャンセル時に安心な補償サーボスも

ANAアメリカン・エキスプレス・ゴールド・カードのメリットは上記の通りです。

ANA提携カードで旅行をはじめ、食事や買い物などさまざまなシーンで活用でき、カード利用代金100円につき1ポイントが貯まります。

ANAグループでANA航空券、旅行商品、機内販売品などをANAアメックスで購入した場合、通常の2倍のポイントが貯まるのがうれしいポイント。

また「ANAカードマイルプラス」の加盟店でANAアメックスを利用すれば、通常のポイントに加えて100円につき1マイルが自動加算されます。

デメリット

- 年会費34,100円(税込)と高め

デメリットとして挙げるとするなら、やはり年会費の高さではないでしょうか。

年会費無料のクレジットカードがたくさんある中3万円超えのカードなので、できるだけ特典を有効活用できる方なら年会費以上のサービスを受けられます。

ANA提携カードなので旅行好きの方、出張で国内線・国際線を利用する方におすすめです。

年会費について

ANAアメリカン・エキスプレス・ゴールド・カードの年会費は34,100円(税込)とANAが各カード会社と提携して発行するクレジットカードの中でも最も高いですが、その分ステータスが高く、付帯サービスが充実しています。

家族カードは17,050円(税込)で持つことが可能です。

ETCカードを追加カードとして発行した場合は年会費無料ですが、発行手数料が935円(税込)がかかります。

電子マネーEdyを利用できる

一部店舗では、ANA Visa/マスターカードを決済カードとして指定した「iD」、ANA JCBカードを決済カードとして指定した「QUICPay(クイックペイ)」での決済も後述するANAカードマイルプラスのマイル積算対象になります。

iD対象店舗

・セブン-イレブン

・紳士服コナカ

・紳士服のフタタ

・SUIT SELECT

・DIFFERENCE

・FUTATA THE FLAG

・西鉄ホテルズ(一部店舗を除く)

・apollostation・出光

QUICPay対象店舗

・セブン-イレブン

・紳士服コナカ

・紳士服のフタタ

・SUIT SELECT

・DIFFERENCE

・FUTATA THE FLAG

・apollostation・出光

・大分航空ターミナル(一部店舗を除く)

ポイントとマイルが貯まる?ANAアメックスゴールドのポイント・マイルの貯め方を解説

ANAアメリカン・エキスプレス・カードを利用すると、アメックスのポイントプログラムであるメンバーシップ・リワードのポイントが100円につき1ポイントたまるため、ポイント還元率は1.0%です。

コンビニやレストラン、携帯電話料金の支払い、ガソリンスタンドなど日常生活で利用する場所での支払いでポイントが貯まっていきます。

これらのポイントだけでなく「ANAカードマイルプラス」の加盟店でカードを利用することで、ポイントだけでなく100円につき1マイルが自動加算されます。

ANAカードマイルプラス

アメックスのカードポイントのほか、加盟店で決済すればマイルが自動加算されていくANAカードマイルプラス。

ANAカードマイルプラス加盟店

・スターバックス

・マツモトキヨシ

・ココカラファイン

・ヤマダデンキ LABI

・apollostation・出光・シェル

・高島屋

・大丸・松坂屋

・阪急百貨店

・阪神百貨店

・FLYMEe など

このほか新規で加盟している店舗は増えていっており、ANA公式サイトの新着加盟店から一覧を確認することができます。

上記のお店を利用することが多い方なら、ポイントもマイルも貯まりやすくANAアメリカン・エキスプレス・カードの恩恵を最大限受けられるでしょう。

ポイントをマイルに移行するには

貯めたポイントは、好きなタイミングに1,000ポイント(=1,000マイル)単位でANAマイレージクラブのマイルへ移行することができます。

ANAアメリカン・エキスプレス・ゴールド・カードの一つ下のランクのカードの場合はポイント移行に年会費がかかりますが、ゴールドの本カードなら無料です。

年間移行可能ポイント数の制限も設けられておらず、ポイントを十分に貯めてからマイルへ移行することも。

ポイントとマイルの有効期限

ANAアメリカン・エキスプレス・ゴールド・カードで貯めたポイントには有効期限がないため、いつでもマイルに移行することができます。

ただし、移行したANAマイルの有効期限は3年なので、移行後は3年以内にマイルを使う必要があります。

ボーナスマイル

ANAアメリカン・エキスプレス・ゴールド・カード入会時、通常のフライトマイルに加え以下のボーナスマイルが貯まります。

| 入会ボーナスマイル (入会時) |

2,000マイル |

|---|---|

| 継続ボーナスマイル (入会の翌年以降カード継続保有時) |

2,000マイル |

| 搭乗ボーナスマイル | フライトマイル+25% |

飛行機に乗らなくても、カードを保有しているだけで毎年2,000マイルがもらえるのはうれしいですね。

一般カードであるANAアメリカン・エキスプレス・カードの場合は入会・継続ボーナスが1,000マイル、搭乗ボーナスがフライトマイル+10%になっています。

今回紹介しているANAアメリカン・エキスプレス・ゴールド・カードはさらにフライトマイルが貯めやすく、飛行機をよく利用する方はよりお得にマイルを貯めることが可能です。

JALマイルとANAマイルの比較

JALマイルとANAマイルのどちらを貯めるか迷っている方も多いのではないでしょうか。両者のメリット・デメリットをまとめてみましょう。

JALマイルのメリット・デメリット

【メリット】

- ショッピングの際にポイントではなく直接マイルがたまるため、マイル移行手続きの必要がなく便利

- 特典航空券への交換の際にディスカウントマイルやJALカード割引を利用すると、ANAよりも割安で交換できる

【デメリット】

- 搭乗しなければ継続ボーナスにあたる「毎年初回搭乗ボーナス」1,000マイルを受け取ることができない

ANAマイルのメリット・デメリット

【メリット】

- 提携航空会社がJALよりも多く、フライトマイルが貯めやすい

- カードを保有しているだけで毎年継続ボーナス1,000マイルを受け取ることができる

【デメリット】

- ショッピング利用分のポイントがマイルではなく各クレジット会社のポイントでたまるため、マイルへの移行手続きが必要

ANAアメックスゴールドは旅行サービスが豊富

ANAアメックスゴールドは、ANA航空券や旅行商品など、ANAグループでのカード利用時にポイントが2倍になったりと支払い時にお得になるカードです。

支払い時にお得になるだけでなく、”アメックスのゴールドカード”としての特典も充実しています。

手荷物無料宅配サービス

事前に荷物を空港に配送しておき、移動時に身軽になれるサービスです。

帰国時にも空港でスーツケースを預け配送をお願いしておくことで、自宅まで重たい荷物を持って移動せずに済みます。

対応している荷物は、スールケースとゴルフバック(縦/横、高さの合計が160㎝以内、30㎏以内)に限るので、リュックやショルダーバッグなどは対象外です。

プライオリティ・パス

アメックス提供の国内外29空港の空港ラウンジを無料で利用できるのはもちろん、ANAアメックスゴールドなら国内外1,200ヶ所以上の空港VIPラウンジも利用できます。

「プライオリティ・パス・メンバーシップ」への事前登録が必要で、申し込み後4~6週間程度でプライオリティ・パスが自宅に届きます。

申し込み後即日利用できるわけではないので注意してください。

プライオリティ・パス・カードと利用当日の搭乗券もしくは旅券を提示すれば、VIPラウンジを利用できます。

国際線で優先チェックインを利用できる

ANA国際線エコノミークラスを利用する場合でも、チェックイン時にビジネスクラス専用カウンターを利用することができます。

コードシェア便は対象外でANA運航便のみのサービスとなっており、カード会員本人のみと縛りがありますが、カードを提示すればビジネスクラス専用カウンターでチェックインが可能です。

海外旅行先でも電話で日本語サポート

ANAアメックスゴールドには「オーバーシーズ・アシスト」という、日本語サポートの電話を24時間通話料無料またはコレクトコールで利用できます。

例えば、

・レストランの予約

・カード付帯の海外旅行傷害保険のお問い合わせ

・医療機関の紹介など

旅行先で困ったとき、緊急のとき、24時間日本語での電話に対応しているので、安心して問い合わせをすることができます。

問い合わせ先【欧米】

| 国名 | 電話番号 |

|---|---|

| アメリカ合衆国(ハワイ、アラスカを含む) | 1-800-866-8630 |

| カナダ | 1-800-866-8630 |

| 中南米・カリブ諸島 | ※1-804-673-1669 |

| フランス | 0800-90-86-29 |

| ドイツ | 0800-181-0740 |

| イギリス | 0800-824-482 |

| スペイン | 900-99-4446 |

| イタリア | 800-871-972 |

| スイス | 0800-55-47-02 |

| 上記以外のヨーロッパ (旧ソ連邦・アフリカ・中近東) |

※44-20-8840-6462 |

問い合わせ先【アジア】

| 国名 | 電話番号 |

|---|---|

| 韓国 | 00798-651-7031 |

| 香港 | 800-96-3012 |

| 台湾 | 00801-65-1168 |

| シンガポール | 1800-535-1561 |

| オーストラリア | 1800-553-154 |

| ニュージーランド | 0800-44-9347 |

| 上記以外のアジア、オセアニア | ※65-6535-1561 |

| イタリア | 800-871-972 |

| スイス | 0800-55-47-02 |

| 上記以外のヨーロッパ (旧ソ連邦・アフリカ・中近東) |

※44-20-8840-6462 |

※印の電話番号はコレクト・コールを利用する必要があります。

ANAアメックスゴールドの付帯保険・補償について

ANAアメリカン・エキスプレス・ゴールド・カードには以下の旅行傷害保険、プロテクションサービスが付帯しています。

- 海外旅行傷害保険

- 国内旅行傷害保険

- 海外旅行時の航空便遅延費用補償

- キャンセル・プロテクション

- オンライン・プロテクション

- スマートフォン・プロテクション

補償金額や保険項目を解説していきます。

海外旅行傷害保険

ANAアメリカン・エキスプレス・ゴールド・カードには以下の海外旅行傷害保険が利用付帯で付いています。

本会員と家族カード会員と分けてみていきます。

本会員

| 補償内容 | 補償限度額(家族特約) |

|---|---|

| 死亡・後遺障害 | 1億円(1,000万円) |

| 損害・疾病治療費用 | 300万円(200万円) |

| 賠償責任 | 4,000万円(4,000万円) |

| 救援者費用 | 400万円(300万円) |

| 携行品損害 | 50万円(50万円) |

家族会員(家族特約)

| 補償内容 | 補償限度額(家族特約) |

|---|---|

| 死亡・後遺障害 | 5,000万円(1,000万円) |

| 損害・疾病治療費用 | 300万円(200万円) |

| 賠償責任 | 4,000万円(4,000万円) |

| 救援者費用 | 400万円(300万円) |

| 携行品損害 | 50万円(50万円) |

ANAアメリカン・エキスプレス・ゴールド・カードの海外旅行傷害保険の内容は非常に充実しています。

旅行代金や旅行の際の交通費をANAアメックスゴールドで決済することが必須となります。

家族特約も付帯しているため、家族でよく海外に行くという方は非常にお得です。

ただ、家族会員の場合も非常に充実した補償内容ですが、全て利用付帯のため注意が必要です。

国内旅行傷害保険

| 補償内容 | 補償限度額 本会員(家族特約) | 補償限度額 家族カード(家族特約) |

|---|---|---|

| 死亡・後遺障害 | 5,000万円 | 1,000万円 |

ANAアメリカン・エキスプレス・ゴールド・カードの国内旅行傷害保険も海外旅行傷害保険と同様家族特約が付いていますが、全て利用付帯のため注意しましょう。

海外旅行時の航空便遅延費用補償

| 保険の種類 | 補償金額 |

|---|---|

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高2万円 |

| 受託手荷物遅延費用 | 1回につき最高2万円 |

| 受託手荷物紛失費用 | 1回につき最高2万円 |

基本カード会員本人に限り、海外旅行の際の航空便の遅延によって臨時に出費した食事代をはじめ、乗継便に搭乗できなかった場合の食事代・宿泊代を補償してもらえるサービスです。

乗継遅延/出航遅延/欠航/搭乗不能費用の際に、臨時出費があった場合はアメリカン・エキスプレス・保険ホットラインに連絡をしましょう。

また、手荷物の到着遅延、紛失したことにより負担した衣類や生活必需品を購入していたい場合も補償されます。

キャンセル・プロテクション

急な出張や病気・ケガによる入院などにより、カードで代金をお支払い済みの旅行やコンサートなどに行けなくなった場合、キャンセル費用の損害を年間最高10万円まで補償します。

対象のアメリカン・エキスプレスのカードで支払いしたものに限り、対象は下記の通りです。

・国内/海外旅行契約に基づくパッケージツアー

・旅館、ホテルなどの宿泊施設

・演劇、音楽、美術、映画などの展示や公演イベント など

オンライン・プロテクション

| 不正利用の原因 | 補償対象金額 | 補償金額 |

|---|---|---|

| 紛失・盗難・カード情報の漏えい | 不正利用された利用金額 | 届け出をアメックスが受け取った日を起算日とし、過去60日以内まで |

アメックスカードが不正利用された場合、利用金額された金額を100%補償してくれるサービスです。

被害に気付いたときは、オンライン・プロテクションのお問い合わせ先0120-010120に連絡を。

カードの紛失・盗難の場合は、警察署より交付される届出の受理を証明する文書または受理番号と警察署への申告等を行ったことを示す書類が必要になります。

スマートフォン・プロテクション

| 補償対象 | 破損(スクリーン画面割れ損害を含む)、火災、水濡れ、盗難の事故 |

|---|---|

| 金額 | 年間最大15万円 |

| 補償期間 | 購入後3年以内(本保険の対象となるスマートフォン) |

| 免責金額 | 1回の事故につき5千円 |

誰もが持ち歩いているスマートフォン。

うっかり落としてしまって画面にヒビが入ってしまったなんてことがあっても、スマートフォン・プロテクションがあるから安心です。

スマートフォンの画面にヒビが入ったとき、水に濡れて動作不良になったとき、火災にあったときの修理代金や、盗難にあったときの購入代金を補償してくれます。

事故発生時点で、購入後36ヶ月以内のスマートフォンであること。(2023年5月31日までに発生した事故については購入後24ヶ月以内)

事故発生時点で、スマートフォン通信料を直近3ヶ月以上連続して、お持ちのアメリカン・エキスプレスのカードで決済していること。

補償を受けるには上記のように、購入後36ヶ月以内であること、通信料を3ヶ月以上連続してアメックスカードで決済している必要があります。

スマートフォン購入時はアメックスカードで決済しておけば問題なく適用され、最大3万円までの補償が受けられます。

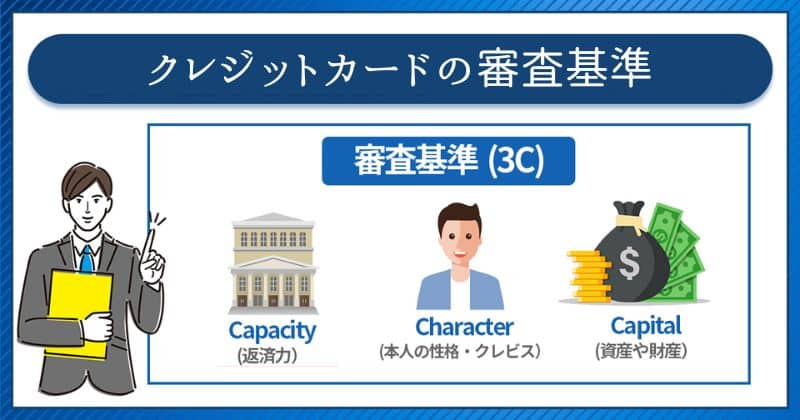

ANAアメックスゴールドの審査について

続いて、ANAアメリカン・エキスプレス・ゴールド・カードの審査について詳しく説明していきます。

申し込み資格

ANAアメリカン・エキスプレス・ゴールド・カードの申し込み資格は、20歳以上で定職がある方とされており、パート・アルバイトの方にはカードが発行されない旨がウェブサイトに明記されています。

審査難易度

ANAアメリカン・エキスプレス・ゴールド・カードはパート・アルバイトの方は申し込みができないという申し込み条件のハードルの高さや年会費の高さからもわかるように、審査難易度が高いカードで、信用情報に問題がある場合や年収が低い場合は審査に通ることができません。

ただし、ANAアメックスを持っている方に届くインビテーションによる切り替えの場合は、ほとんど審査に落ちることはありません。

確実に審査に通りたいという方は、まずANAアメックスを作って利用実績を積み、インビテーションが届くのを待つことをおすすめします。

発行期間

ANAアメリカン・エキスプレス・ゴールド・カードは申し込み完了からカード到着まで1~3週間かかります。

発行には時間がかかるため、旅行で使う予定がある場合などは早めに申し込んでおく必要があります。

ANAアメックスは旅行頻度の多い人や陸マイラーにも最適

ANAアメリカン・エキスプレス・ゴールド・カード

カードの特徴

マイルがお得にたまるANAワイドカードのメリットと、トラベルサービスが充実しているアメックスゴールドのメリットを両方取り入れたお得なカード。ANAグループでのカード利用はポイント2倍

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 34,100円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高500万円 |

| 電子マネー | 楽天Edy、QUICPay、Apple Pay |

| ポイント | メンバーシップ・リワード |

| マイル還元率 | 1,000ポイント=1,000マイル |

| 入会資格 | 20歳以上の定職のある方 |

| 追加カード | 家族カード:年会費17,050円(税込) ETCカード:年会費無料 発行手数料935円 |

ANAアメリカン・エキスプレス・ゴールド・カードは、一般カードのANAアメックスの上位ランクの位置にあるカードのためマイル還元率もフライトマイルも高いです。

ポイントとマイルが同時に貯まっていくシステムや旅行関連のサービスが充実しておりますが、ゴールドカードであることから審査難易度は高くなっています。

審査難易度の見出しで触れましたが、やはり一般カードのANAアメックスで利用実績を積んでいき、インビテーションを待つのがおすすめです。

すでに他社のゴールドカードを所持している方などはそのまま申し込んでも問題ないでしょう。

旅行好きの方、海外出張が多い方は、お得にポイントとマイルを貯めるのも良し、ステータス性のために持つのも良しなANAアメックスゴールドをチェックしてみてください。

▼関連記事

-

-

ANAアメリカン・エキスプレス・カードの特徴とメリット・デメリット

ANAアメリカン・エキスプレス・カード(ANAアメックス)は、アメックスがANAと提携して発行しているクレジットカードです。 飛行機搭乗ボーナスや通常のお買い物でもマイルにポイントとして還元されるので ...

-

-

ANAカードのおすすめはどれ?マイル還元や年会費・機能を比較

ANAを利用した旅行や搭乗で活躍するマイルがたまるANAのクレジットカード。 ANAのクレジットカードは種類が豊富で自分に適しているカードが分からない方も多いでしょう。 そこで今回は、一般カードやゴー ...

-

-

アメックスカードのおすすめと提携カードの種類を紹介!メリット・デメリット比較

アメリカン・エキスプレス・カードはステータスカードとして人気があり、独特なデザインと高級感に魅力を感じる人が多いクレジットカードです。 空港ラウンジの利用や高額な海外旅行保険、さらには特定のカードでの ...

-

-

おすすめゴールドカード比較!利用者数の多いランキングや選び方も解説

クレジットカードのランクは一般、ゴールド、プラチナ、ブラックと4段階あります。 ブラックカードが最も高いランクに位置していますが、発行しているカード会社が少ないこともありプラチナカードが実質最上位ラン ...